IronFXSupport

Banned

IronFX: Bản tin thị trường ngày 13/10/2014

13.10.2014, 12pm

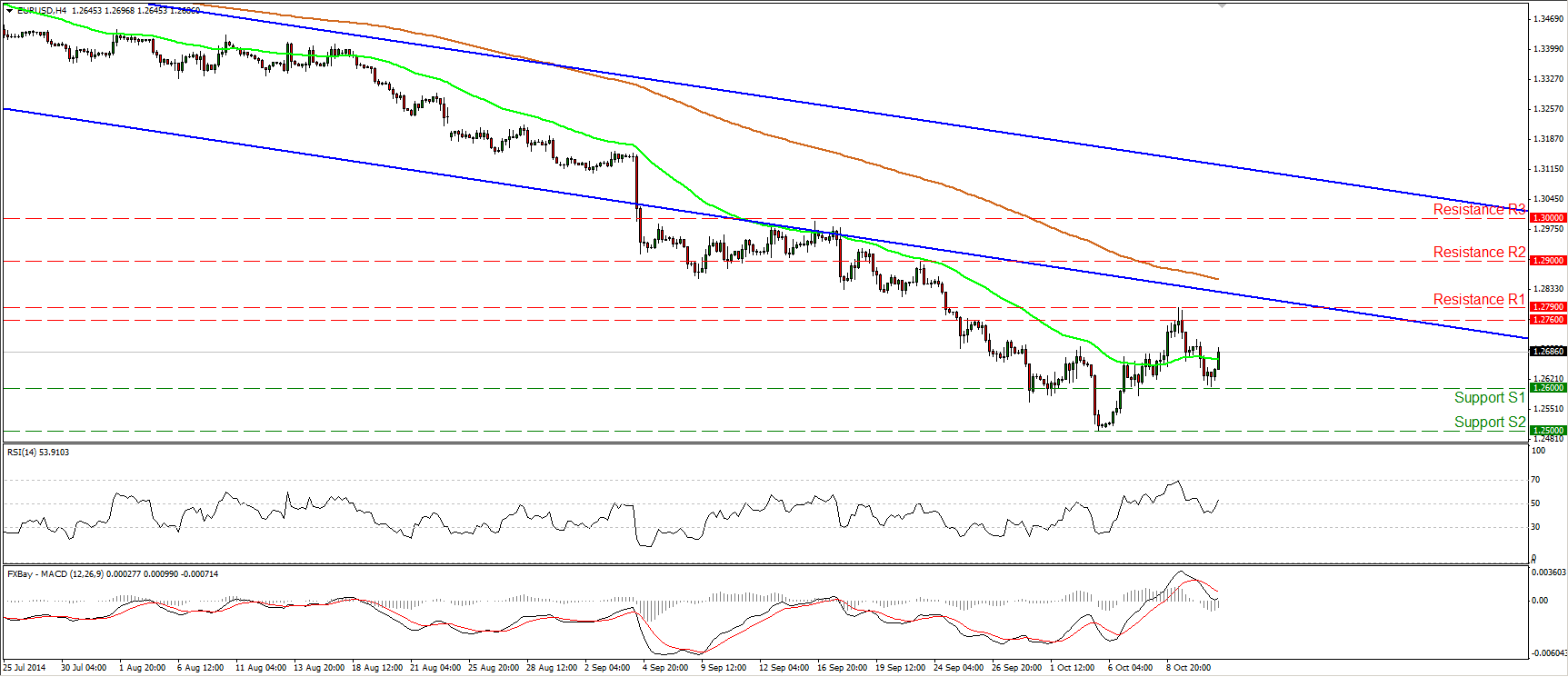

Tỷ giá EUR/USD bật lại từ gần ngưỡng 1.2600

Tỷ giá EUR/USD đã bật lại từ gần ngưỡng 1.2600 (S1) trong phiên sáng tại Châu Á, hình thành mức thấp nhất cao hơn. Tôi cho rằng cặp tỷ giá sẽ chạm vùng kháng cự 1.2760/90 một lần nữa. Các chỉ báo động lượng ngắn hạn cũng ủng hộ đà bật lên. Chỉ báo RSI đã vượt lên trên ngưỡng 50 một lần nữa và hướng lên, trong khi chỉ báo MACD đã tìm thấy ngưỡng hỗ trợ tại đường số 0 và có vẻ đã sẵn sàng bứt lên trên đường khởi phát trong tương lai gần. Việc tỷ giá bứt xuống dưới ngưỡng 1.2600 (S1) có thể xác nhận rằng sóng điều chỉnh trong khoảng thời gian từ ngày mùng 3 đến ngày mùng 9 tháng 10 đã hoàn tất tại ngưỡng 1.2790 (R1). Nếu bứt xuống dưới ngưỡng đó, tỷ giá có thể cố lần nữa nhắm tới vùng tâm lý 1.2500 (S2), trùng khớp với ngưỡng thoái lui 76.4% của đà tăng mạnh diễn ra trong khoảng thời gian từ tháng 7/2012 đến tháng 5/2014. Trên biểu đồ hàng ngày, miễn là cấu trúc tỷ giá tiếp tục là mức cao nhất thấp hơn và mức thấp nhất thấp hơn bên dưới cả đường trung bình động 50 ngày và 200 ngày, tôi sẽ giữ quan điểm rằng xu hướng chung của tỷ giá tiếp tục là giảm điểm. Do đó, tôi sẽ coi đà tăng của tuần trước hoặc mọi mức mở rộng của nó là pha điều chỉnh vào lúc này.

• Ngưỡng hỗ trợ: 1.2600 (S1), 1.2500 (S2), 1.2465 (S3)

• Ngưỡng kháng cự: 1.2790 (R1), 1.2900 (R2), 1.3000 (R3)

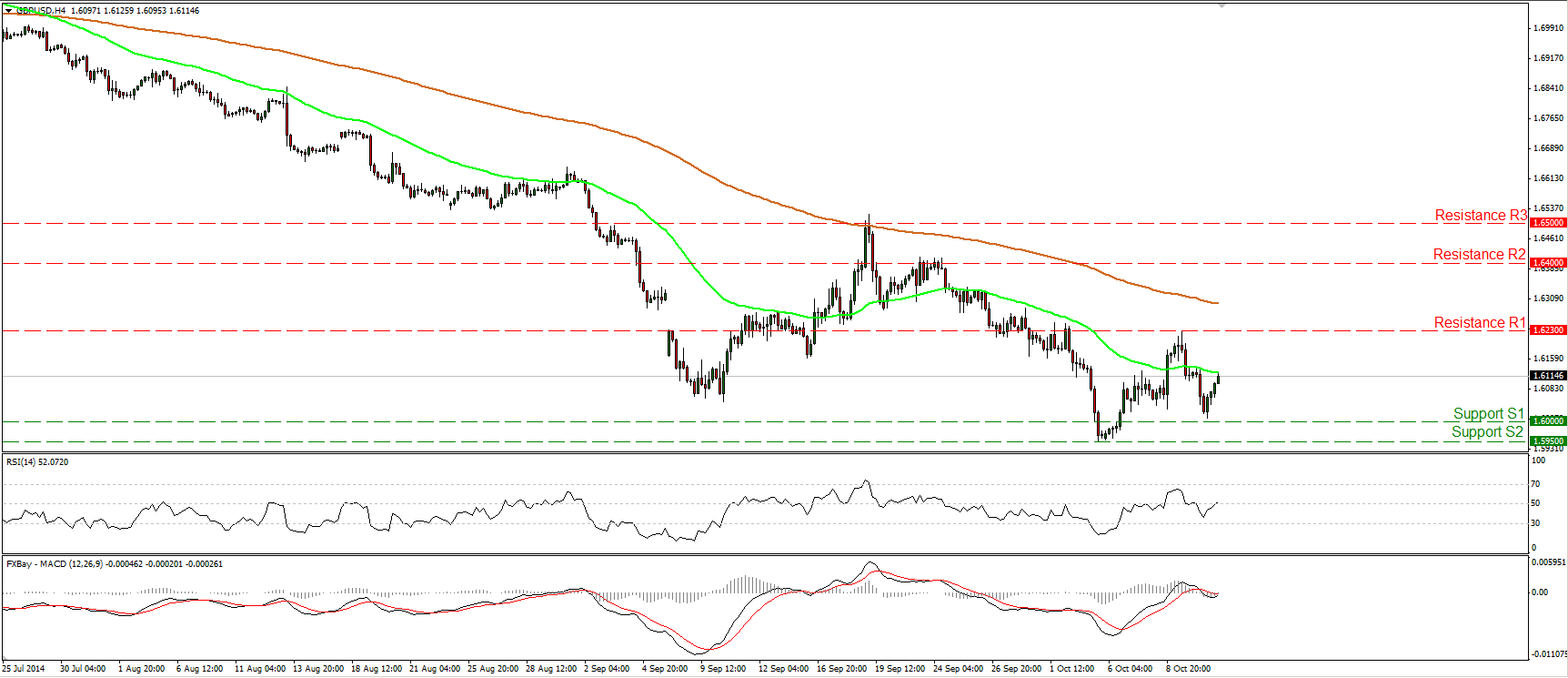

Tỷ giá GBP/USD tìm thấy ngưỡng hỗ trợ ngay bên trên ngưỡng 1.6000

Tỷ giá GBP/USD đã tìm thấy một số lệnh mua bên trên ngưỡng tâm lý 1.6000 (S1) một vài pip và bật lại mạnh mẽ để giao dịch gần đường trung bình động 50 kỳ. Xem xét các chỉ báo dao động ngắn hạn, tôi thấy rằng chỉ báo RSI đã bứt lên trên ngưỡng 50 của nó và đang hướng lên, trong khi chỉ báo MACD có vẻ đã sẵn sàng nhận dấu dương một lần nữa. Những dấu hiệu động lượng này tăng cường khả năng đối với sự tiếp diễn của sóng tăng, có lẽ là chạm một ngưỡng nữa gần ngưỡng kháng cự 1.6230 (R1), mức cao nhất của phiên thứ Năm tuần trước. Đối với xu hướng tăng dài hạn hơn, tôi sẽ nhắc lại vô số lần rằng miễn là cặp tỷ giá tiếp tục giao dịch dưới đường trung bình động số mũ 80 ngày, tôi cho rằng triển vọng chung của tỷ giá là bất lợi. Tuy nhiên, tôi cũng nhận thấy tín hiệu phân kỳ dương giữa các chỉ báo động lượng hàng ngày và biến động tỷ giá, một điều cho thấy động lượng giảm đang suy giảm. Tôi sẽ chờ đợi các dấu hiệu bất lợi có thể hành động hơn trước khi trở nên tin tưởng về xu hướng giảm chung.

• Ngưỡng hỗ trợ: 1.6000 (S1), 1.5950 (S2), 1.5860 (S3)

• Ngưỡng kháng cự: 1.6230 (R1), 1.6400 (R2), 1.6500 (R3)

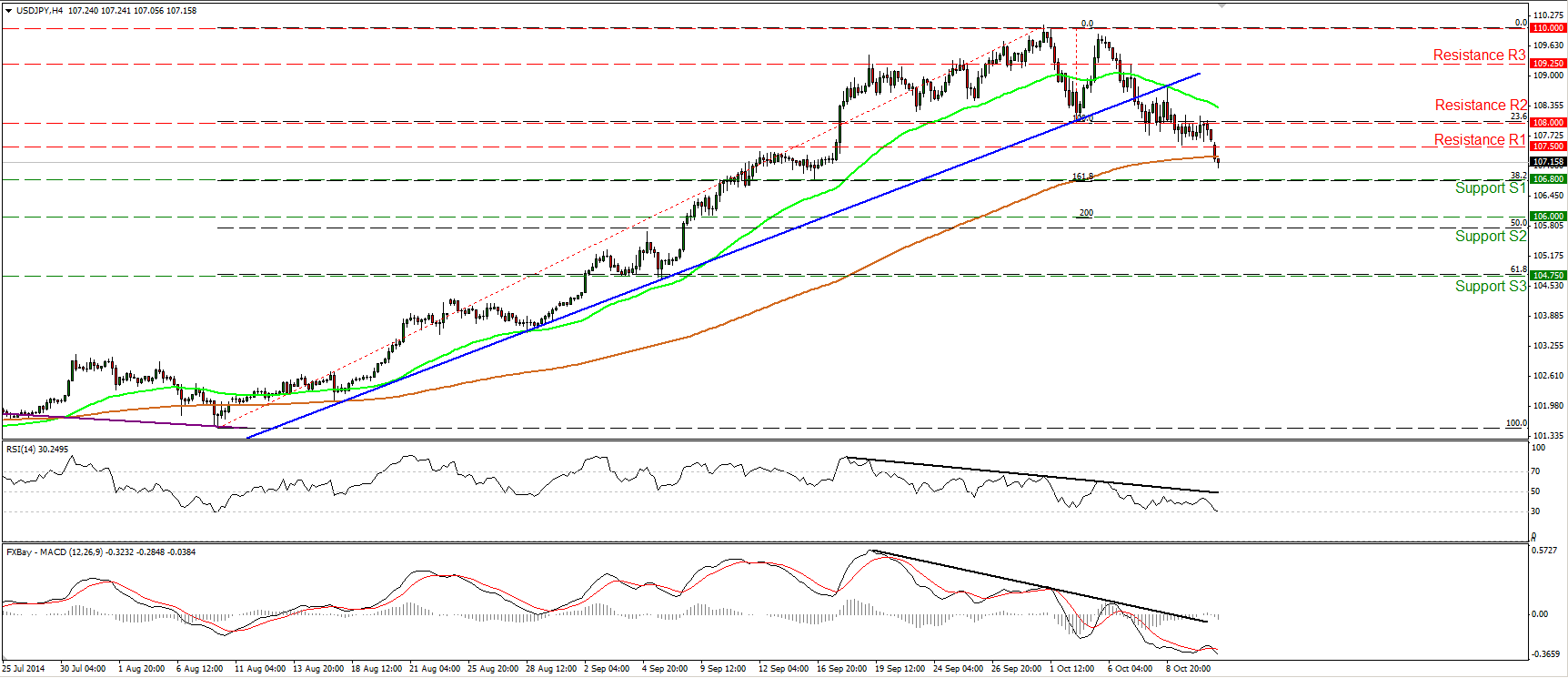

Tỷ giá USD/JPY tiếp tục giảm điểm mạnh

Tỷ giá USD/JPY đã giảm điểm sau khi chạm ngưỡng 108.00 như là ngưỡng kháng cự. Việc này xác nhận quan điểm của tôi rằng chúng ta sẽ chứng kiến sự hoàn tất của mô hình 2 đỉnh và tăng cường khả năng đối với các đà giảm tiếp theo trong tương lai gần. Tôi vẫn cho rằng những người đầu cơ giá xuống sẽ chạm mức thấp nhất của ngày 16/9 tại mức 106.80 (S1), tình cờ là ngưỡng mở rộng 161.8% của độ rộng mô hình 2 đỉnh. Ngưỡng đó cũng trùng khớp với ngưỡng thoái lui 38.2% của biến động tăng trong khoảng thời gian từ ngày mùng 8/8 đến ngày mùng 1/10. Việc tỷ giá bứt xuống dưới ngưỡng đó một lần nữa có thể tạo cơ sở cho các mức mở rộng về phía ngưỡng 106.00 (S2), là ngưỡng mở rộng 200% của độ rộng mô hình. Trên biểu đồ hàng tuần, mô hình nến của tuần trước đã đóng cửa bất lợi, xác nhận mô hình nến người treo cổ đã được đề cập trong các bài bình luận trước đó của tôi. Việc này, cùng với thực tế rằng chỉ báo RSI 14 tuần đã đi xuống sau khi bứt xuống dưới ngưỡng 70 của nó, tăng cường khả năng đối với sự bắt đầu của pha điều chỉnh giảm.

• Ngưỡng hỗ trợ: 106.80 (S1), 106.00 (S2), 104.75 (S3)

• Ngưỡng kháng cự: 107.50 (R1), 108.00(R2), 109.25 (R3)

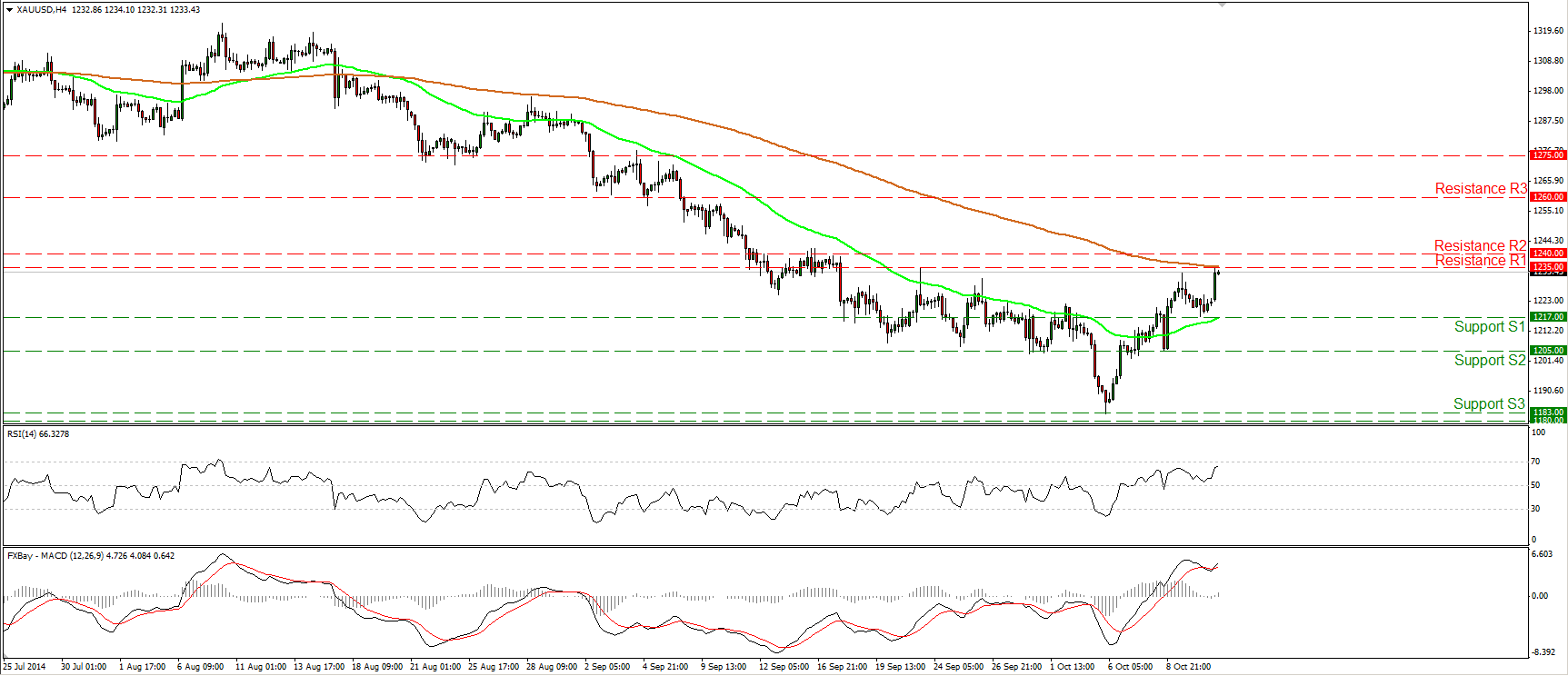

Vàng hình thành mức thấp nhất cao hơn

Vàng đã tăng điểm trong phiên giao dịch sáng nay tại Châu Á, hình thành mức thấp nhất cao hơn tại mức 1217 (S1). Vào đầu phiên sáng tại Châu Âu, có vẻ như vàng đã sẵn sàng chạm vùng kháng cự 1235/40 và đường trung bình động 200 kỳ. Việc giá vàng bứt lên trên vùng kháng cự đó một cách rõ ràng và dứt khoát có thể mở đường cho nó tiến về phía ngưỡng kháng cự tiếp theo, tại mức 1260 (R3). Khả năng này cũng được hỗ trợ bởi cả 2 chỉ báo động lượng hàng ngày. Chỉ báo RSI 14 ngày đã vượt lên trên đường 50 của nó và đang hướng lên, trong khi chỉ báo MACD hàng ngày, mặc dù mang dấu âm, nhưng tiếp tục nằm trên đường khởi phát của nó. Đối với xu hướng rộng lớn hơn, tôi sẽ giữ quan điểm “chờ đợi và chứng kiến” vì các lý do giống như tôi đã đề cập trong tuần trước. Vào ngày mùng 6/10, giá vàng đã bật lại mạnh mẽ từ vùng hỗ trợ tới hạn 1180/83, được xác định bởi mức thấp nhất của tháng 6 và tháng 12 năm 2013, nhưng việc thiếu vắng các tín hiệu đảo chiều của xu hướng tăng khiến cho việc khẳng định về bất kỳ viễn cảnh xu hướng tăng nào vẫn còn quá sớm.

• Ngưỡng hỗ trợ: 1217 (S1), 1205 (S2), 1183 (S3)

• Ngưỡng kháng cự: 1235 (R1), 1240 (R2), 1260 (R3)

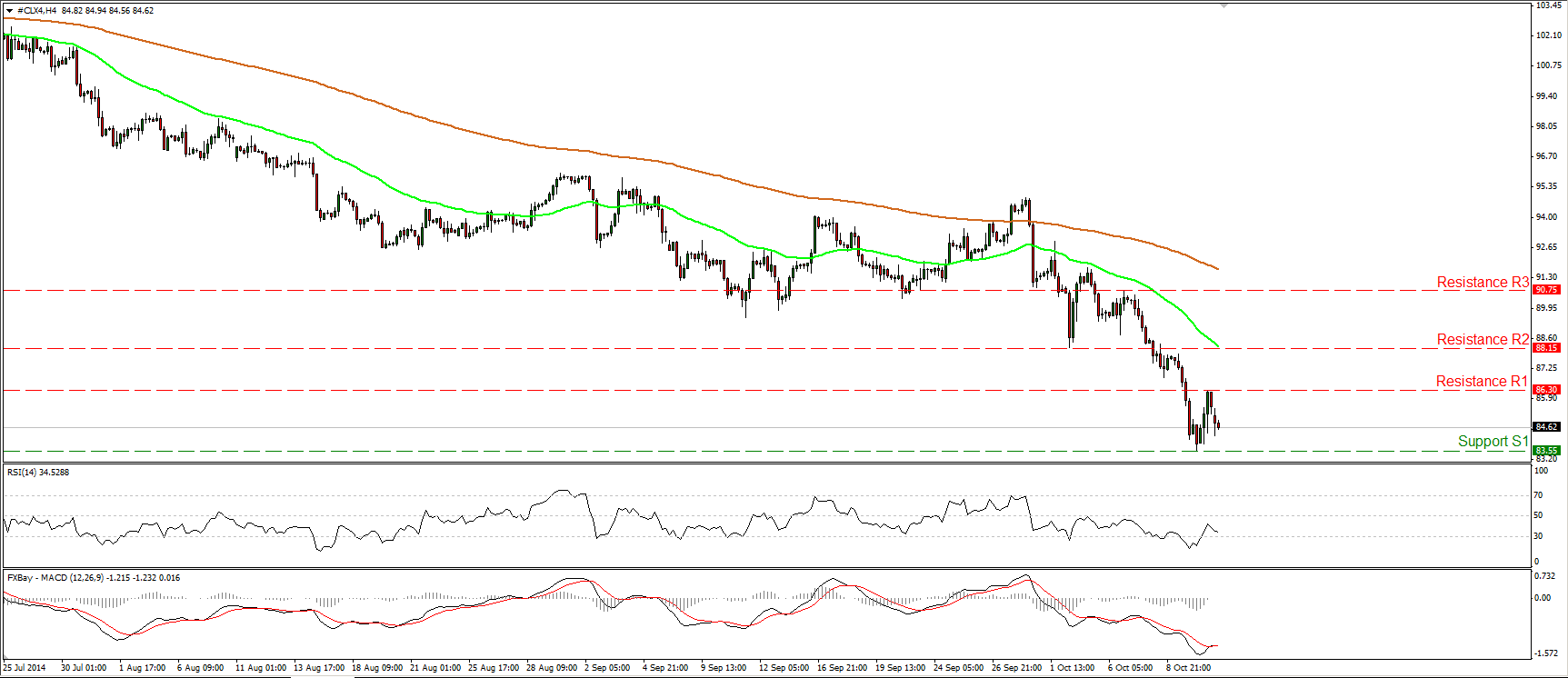

Dầu WTI tìm thấy ngưỡng kháng cự tại mức 86.30

Dầu WTI đã giảm điểm sau khi tìm thấy ngưỡng kháng cự tại mức 86.30 (R1) và vào thời điểm viết bài viết này đang tiến về phía ngưỡng hỗ trợ 83.55 (S1), được xác định bởi mức thấp nhất của phiên thứ Sáu tuần trước. Nếu những người đầu cơ giá xuống đủ mạnh để vượt qua ngưỡng cản đó, tôi cho rằng họ sẽ tạo điều kiện cho các mức mở rộng về phía mức thấp nhất của ngày mùng 2/7/2012, gần vùng 82.00. Trên biểu đồ hàng ngày, miễn là cấu trúc giá tiếp tục là mức cao nhất thấp hơn và mức thấp nhất thấp hơn bên dưới cả đường trung bình động 50 ngày và 200 ngày, xu hướng chung của giá dầu tiếp tục là giảm điểm, theo quan điểm của tôi.

• Ngưỡng hỗ trợ: 83.55 (S1), 82.00 (S2), 80.00 (S3)

• Ngưỡng kháng cự: 86.30 (R1), 88.15 (R2), 90.75 (R3)

Bức tranh Toàn cảnh

13.10.2014, 12pm

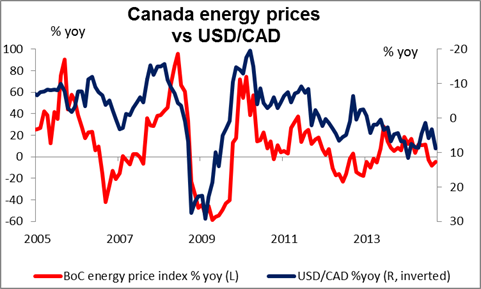

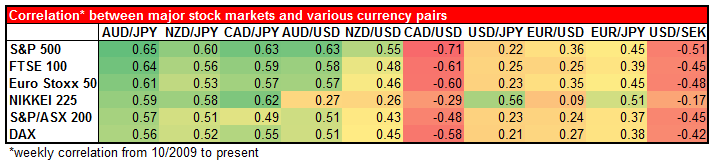

- Đồng yên tăng điểm nhờ tâm lý e ngại rủi ro. Đồng đô la đã mở cửa phiên với biến động nhẹ tại Châu Âu so với các mức trong phiên sáng thứ Sáu tuần trước. Xu hướng dễ nhận thấy duy nhất trong nhóm G10 là đồng yên đang củng cố. Việc này vẫn có cùng một lý do, vì các thị trường chứng khoán trên toàn thế giới – bao gồm Nhật Bản – giảm điểm. Tỷ giá USD/JPY có mối tương quan dương mạnh mẽ với chứng khoán Nhật Bản (Tỷ giá USD/JPY có mức độ tương quan 0.56 so với chỉ số Nikkei trong vòng 5 năm qua, trong khi tỷ giá EUR/JPY có mức độ tương quan 0.45 với chỉ số S & P 500), vì vậy, việc đồng yên củng cố khi thị trường chứng khoán giảm điểm là điều hết sức bình thường. Thao tác tìm kiếm nhanh cho thấy chỉ có một lượng nhỏ các thị trường chứng khoán tăng điểm trong phiên thứ Sáu tuần trước – Peru, Jamaica, Ucraina, Serbia, Latvia, v.v. Trong ngày giao dịch hôm nay tại Châu Á, chỉ có Pakistan.

- Tôi thấy có vẻ như nỗ lực bởi các quan chức của Mỹ nhằm tái trấn an các thị trường đang phản tác dụng. Vào cuối tuần, Phó Chủ tịch Fed, Stanley Fischer đã nói rằng nếu tăng trưởng nước ngoài yếu hơn dự kiến, Fed có thể “loại bỏ chính sách thích ứng chậm hơn bình thường”. Các quan chức khác đã lặp lại lo lắng của ông về tác động mà tăng trưởng yếu ở nơi khác, đặc biệt là tại Châu Âu, có thể gây ra đối với Mỹ. Mặc dù có lẽ là các bình luận của ông và các quan chức khác đều nhằm ý định tái trấn an thị trường rằng Fed không lờ đi những lo lắng này và sẽ không nâng lãi suất quá sớm, nhưng có vẻ như các bình luận đang làm suy yếu niềm tin đối với sự phục hồi của Mỹ. Với việc chỉ số S & P 500 ở ngay trên đỉnh của đường trung bình động 200 ngày (1905.22, so với mức đóng của của phiên thứ Sáu tuần trước là 1906.13), các thị trường chứng khoán – và đồng yên – có vẻ đang tương đối cân bằng. (Mặc dù công bằng mà nói, 2 lần cuối khi mà chỉ số S & P 500 phá vỡ đường trung bình động 200 ngày từ mức đỉnh trong tháng 6 và tháng 11 năm 2012, không có đà giảm mạnh tiếp theo nào.)

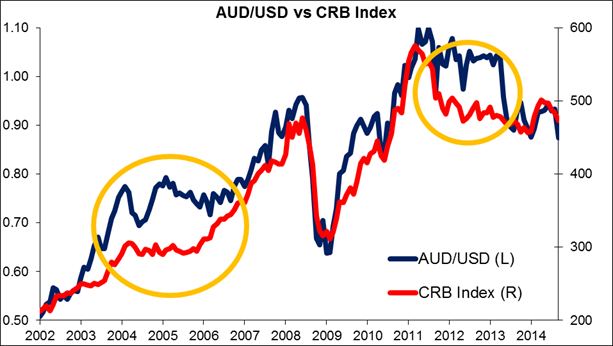

- Tôi khuyên những người đầu tư đang sử dụng JPY làm đồng tiền tài trợ nên thận trọng. Mặt khác, các đồng tiền thường chịu tác động nhiều nhất khi các đồng tiền khác giảm điểm là các đồng tiền hàng hóa (AUD, NZD, CAD) và SEK. Việc bán ra tỷ giá AUD/JPY có thể là một cách để thể hiện quan điểm tiêu cực đối với chứng khoán toàn cầu thông qua các đồng tiền, mặc dù xét đến rủi ro về sự bất ngờ trong các chỉ báo của Trung Quốc sẽ được công bố trong tuần này (xem bên dưới), thì tỷ giá CAD/JPY có thể là sự đánh cược tốt hơn. Tỷ giá CAD/JPY đang có mức độ tương quan mạnh mẽ với chứng khoán Mỹ (0.63).

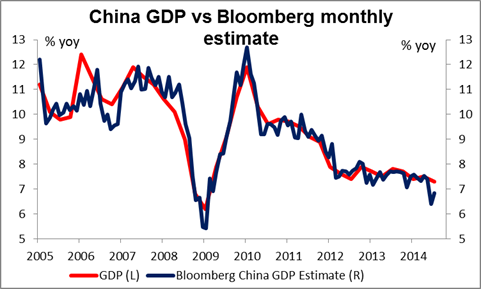

- Trung Quốc đã công bố sự sụt giảm lớn trong thặng dư thương mại của mình trong tháng 9 từ mức kỷ lục của tháng 8. Xuất khẩu đã tăng nhiều hơn dự kiến, trong khi nhập khẩu tăng vọt. Đây là tin tốt cho mọi người. Xuất khẩu mạnh sẽ hỗ trợ tăng trưởng tại Trung Quốc, trong khi nhập khẩu mạnh và thặng dư thương mại sụt giảm có nghĩa là các lợi ích của sự tăng trưởng đó đang được phân phối cả giữa các đối tác thương mại của Trung Quốc và trong nội địa quốc gia này (tức là các hộ gia đình cũng được hưởng lợi nhiều hơn). AUD và NZD đều đã tăng điểm so với USD nhờ số liệu này và tiếp tục tăng điểm sau đó, mặc dù tỷ giá AUD/USD tiếp tục nằm dưới mức mở cửa phiên thứ Sáu tuần trước, có lẽ là bởi vì tác động của thị trường chứng khoán toàn cầu giảm điểm.

- Trung Quốc sẽ công bố một số số liệu quan trọng nhất trong tuần này, bao gồm tăng trưởng tiền và cho vay của ngân hàng, chỉ số giá tiêu dùng và sản xuất, đầu tư nước ngoài trực tiếp và niềm tin kinh doanh. Thị trường sẽ muốn xem liệu các vấn đề trên thị trường bất động sản có tiếp tục làm giảm sút hoạt động hay không. Về mặt đó, các số liệu cho vay của ngân hàng sẽ được theo dõi sát sao.

- Hoạt động của ngày hôm nay có thể sẽ yên ắng: Hoạt động thị trường trong ngày hôm nay có thể khá yên ắng vì Nhật Bản nghỉ lễ vào buổi sáng (Ngày Thể thao) và vào buổi chiều, cả Mỹ (Ngày lễ Columbus) và Canađa (Ngày lễ Tạ ơn) đều nghỉ lễ, mặc dù các thị trường vẫn mở cửa tại Mỹ. Đối với các chỉ báo, không có chỉ báo quan trọng nào được công bố từ Eurozone, Anh hay Mỹ. Chúng ta sẽ có 3 diễn giả: Thành viên Ban Điều hành ECB, Peter Praet, Chủ tịch Bundesbank, Jens Weidmann tại Châu Âu và Chủ tịch Fed tại Chicago, Charles Evans. Weidmann sẽ phát biểu về chủ đề “Các điều kiện cho một Liên minh Tiền tệ Ổn định”; sẽ rất thú vị để nghe quan điểm của ông về vấn đề này sẽ khác với quan điểm của Chủ tịch ECB, Draghi như thế nào. Cả hai người đều thể hiện các quan điểm hoàn toàn khác nhau về những gì cần được thực hiện để giúp khu vực Eurozone đoàn kết.

- Các ngày còn lại của tuần: Theo lịch, sẽ không có cuộc họp chính sách lớn nào của các ngân hàng trung ương trong tuần này. Tuy nhiên, sẽ có vòng phát biểu của các diễn giả như thường lệ, bao gồm bản thân Chủ tịch Fed, Yellen (Thứ Sáu) và một vài đồng nghiệp của bà trong FOMC, gồm có Messrs. Bullard, Lockhart, Plosser, Evans, Tarullo và Kocherlakota. Chủ tịch ECB, Draghi sẽ có bài phát biểu giới thiệu tại một hội nghị của ECB vào thứ Tư và Phó Thống đốc RBA, Debelle sẽ phát biểu vào thứ Ba tại một hội nghị về đầu tư.

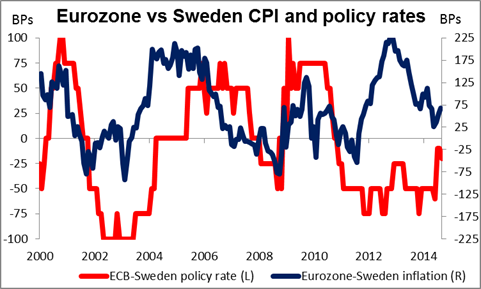

- Đối với các chỉ báo, vào thứ Ba, chúng ta sẽ nhận được chỉ số CPI cho tháng 9 của Anh và theo dự báo, tỷ lệ lạm phát sẽ tiếp tục sụt giảm. Xét đến các số liệu yếu kém gần đây, số liệu này có nhiều khả năng sẽ tiếp tục đẩy lùi kỳ vọng đối với việc thắt chặt của BoE, có lẽ là sau cuộc tổng tuyển cử của quốc gia này diễn ra vào tháng 5. Từ Đức, chúng ta sẽ nhận được kết quả cuộc khảo sát ZEW cho tháng 10. Cả chỉ số hiện trạng và kỳ vọng đều được dự kiến giảm, phản ánh những lo lắng về việc có thể quốc gia này đang rơi vào tình trạng suy thoái. Sản lượng công nghiệp của Eurozone cho tháng 8 dự kiến giảm, khớp với sự suy giảm trong các nền kinh tế mạnh nhất của khu vực.

- Vào thứ Tư, tiêu điểm sẽ là tỷ lệ thất nghiệp và thu nhập bình quân hàng tuần của Anh, đều cho tháng 8. Theo dự báo, tỷ lệ thất nghiệp sẽ giảm, trong khi thu nhập bình quân hàng tuần dự kiến tăng lên. Việc đó có thể thúc đẩy GBP. Tại Mỹ, chúng ta sẽ nhận được doanh số bán lẻ cho tháng 9. Cả số liệu tổng thể và doanh số trừ các mặt hàng biến động là ô tô và xăng dầu đều được dự báo giảm. Fed sẽ công bố Báo cáo Beige book.

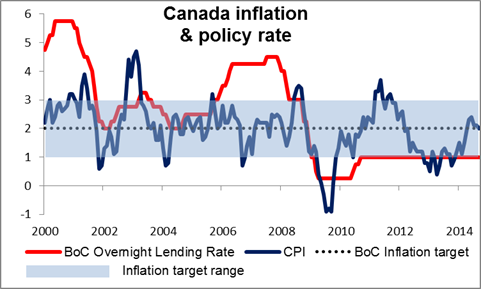

- Từ Canađa, số giấy phép xây dựng sụt giảm trong tháng 8, trong khi số nhà ở xây mới tăng nhẹ trong tháng 9. Thị trường sẽ chờ đợi để xem liệu doanh số bán nhà ở hiện có cho tháng 9 có cho thấy rõ hơn hoạt động thị trường nhà ở của quốc gia này hay không. Chủ tịch ECB, Mario Draghi sẽ phát biểu 2 lần vào thứ Tư tại Frankfurt, và ông có thể nhắc lại cam kết của mình rằng ECB “đã sẵn sàng để thay đổi quy mô và/hoặc thành phần của các biện pháp can thiệp phi truyền thống” nhưng lần này là với khán giả khác.

- Vào thứ Năm, chúng ta sẽ nhận được chỉ số CPI chính thức của Eurozone cho tháng 9 và từ Canađa, doanh số sản xuất cho tháng 8. Theo lịch, chúng ta cũng sẽ có một vài diễn giả của Fed phát biểu.

- Sau cùng vào thứ Sáu, tiêu điểm sẽ là bài phát biểu quan trọng của Chủ tịch Fed, Janet Yellen tại hội nghị của Fed tại Boston về “Tình trạng Bất bình đẳng về Cơ hội Kinh tế”. Đối với các chỉ báo, từ Mỹ, chúng ta sẽ nhận được số giấy phép xây dựng và số nhà ở xây mới đều cho tháng 8. Tại Canađa, chỉ số CPI cho tháng 9 đến hạn công bố.

Thị trường

Tiêu ĐiểmTỷ giá EUR/USD bật lại từ gần ngưỡng 1.2600

Tỷ giá EUR/USD đã bật lại từ gần ngưỡng 1.2600 (S1) trong phiên sáng tại Châu Á, hình thành mức thấp nhất cao hơn. Tôi cho rằng cặp tỷ giá sẽ chạm vùng kháng cự 1.2760/90 một lần nữa. Các chỉ báo động lượng ngắn hạn cũng ủng hộ đà bật lên. Chỉ báo RSI đã vượt lên trên ngưỡng 50 một lần nữa và hướng lên, trong khi chỉ báo MACD đã tìm thấy ngưỡng hỗ trợ tại đường số 0 và có vẻ đã sẵn sàng bứt lên trên đường khởi phát trong tương lai gần. Việc tỷ giá bứt xuống dưới ngưỡng 1.2600 (S1) có thể xác nhận rằng sóng điều chỉnh trong khoảng thời gian từ ngày mùng 3 đến ngày mùng 9 tháng 10 đã hoàn tất tại ngưỡng 1.2790 (R1). Nếu bứt xuống dưới ngưỡng đó, tỷ giá có thể cố lần nữa nhắm tới vùng tâm lý 1.2500 (S2), trùng khớp với ngưỡng thoái lui 76.4% của đà tăng mạnh diễn ra trong khoảng thời gian từ tháng 7/2012 đến tháng 5/2014. Trên biểu đồ hàng ngày, miễn là cấu trúc tỷ giá tiếp tục là mức cao nhất thấp hơn và mức thấp nhất thấp hơn bên dưới cả đường trung bình động 50 ngày và 200 ngày, tôi sẽ giữ quan điểm rằng xu hướng chung của tỷ giá tiếp tục là giảm điểm. Do đó, tôi sẽ coi đà tăng của tuần trước hoặc mọi mức mở rộng của nó là pha điều chỉnh vào lúc này.

• Ngưỡng hỗ trợ: 1.2600 (S1), 1.2500 (S2), 1.2465 (S3)

• Ngưỡng kháng cự: 1.2790 (R1), 1.2900 (R2), 1.3000 (R3)

Tỷ giá GBP/USD tìm thấy ngưỡng hỗ trợ ngay bên trên ngưỡng 1.6000

Tỷ giá GBP/USD đã tìm thấy một số lệnh mua bên trên ngưỡng tâm lý 1.6000 (S1) một vài pip và bật lại mạnh mẽ để giao dịch gần đường trung bình động 50 kỳ. Xem xét các chỉ báo dao động ngắn hạn, tôi thấy rằng chỉ báo RSI đã bứt lên trên ngưỡng 50 của nó và đang hướng lên, trong khi chỉ báo MACD có vẻ đã sẵn sàng nhận dấu dương một lần nữa. Những dấu hiệu động lượng này tăng cường khả năng đối với sự tiếp diễn của sóng tăng, có lẽ là chạm một ngưỡng nữa gần ngưỡng kháng cự 1.6230 (R1), mức cao nhất của phiên thứ Năm tuần trước. Đối với xu hướng tăng dài hạn hơn, tôi sẽ nhắc lại vô số lần rằng miễn là cặp tỷ giá tiếp tục giao dịch dưới đường trung bình động số mũ 80 ngày, tôi cho rằng triển vọng chung của tỷ giá là bất lợi. Tuy nhiên, tôi cũng nhận thấy tín hiệu phân kỳ dương giữa các chỉ báo động lượng hàng ngày và biến động tỷ giá, một điều cho thấy động lượng giảm đang suy giảm. Tôi sẽ chờ đợi các dấu hiệu bất lợi có thể hành động hơn trước khi trở nên tin tưởng về xu hướng giảm chung.

• Ngưỡng hỗ trợ: 1.6000 (S1), 1.5950 (S2), 1.5860 (S3)

• Ngưỡng kháng cự: 1.6230 (R1), 1.6400 (R2), 1.6500 (R3)

Tỷ giá USD/JPY tiếp tục giảm điểm mạnh

Tỷ giá USD/JPY đã giảm điểm sau khi chạm ngưỡng 108.00 như là ngưỡng kháng cự. Việc này xác nhận quan điểm của tôi rằng chúng ta sẽ chứng kiến sự hoàn tất của mô hình 2 đỉnh và tăng cường khả năng đối với các đà giảm tiếp theo trong tương lai gần. Tôi vẫn cho rằng những người đầu cơ giá xuống sẽ chạm mức thấp nhất của ngày 16/9 tại mức 106.80 (S1), tình cờ là ngưỡng mở rộng 161.8% của độ rộng mô hình 2 đỉnh. Ngưỡng đó cũng trùng khớp với ngưỡng thoái lui 38.2% của biến động tăng trong khoảng thời gian từ ngày mùng 8/8 đến ngày mùng 1/10. Việc tỷ giá bứt xuống dưới ngưỡng đó một lần nữa có thể tạo cơ sở cho các mức mở rộng về phía ngưỡng 106.00 (S2), là ngưỡng mở rộng 200% của độ rộng mô hình. Trên biểu đồ hàng tuần, mô hình nến của tuần trước đã đóng cửa bất lợi, xác nhận mô hình nến người treo cổ đã được đề cập trong các bài bình luận trước đó của tôi. Việc này, cùng với thực tế rằng chỉ báo RSI 14 tuần đã đi xuống sau khi bứt xuống dưới ngưỡng 70 của nó, tăng cường khả năng đối với sự bắt đầu của pha điều chỉnh giảm.

• Ngưỡng hỗ trợ: 106.80 (S1), 106.00 (S2), 104.75 (S3)

• Ngưỡng kháng cự: 107.50 (R1), 108.00(R2), 109.25 (R3)

Vàng hình thành mức thấp nhất cao hơn

Vàng đã tăng điểm trong phiên giao dịch sáng nay tại Châu Á, hình thành mức thấp nhất cao hơn tại mức 1217 (S1). Vào đầu phiên sáng tại Châu Âu, có vẻ như vàng đã sẵn sàng chạm vùng kháng cự 1235/40 và đường trung bình động 200 kỳ. Việc giá vàng bứt lên trên vùng kháng cự đó một cách rõ ràng và dứt khoát có thể mở đường cho nó tiến về phía ngưỡng kháng cự tiếp theo, tại mức 1260 (R3). Khả năng này cũng được hỗ trợ bởi cả 2 chỉ báo động lượng hàng ngày. Chỉ báo RSI 14 ngày đã vượt lên trên đường 50 của nó và đang hướng lên, trong khi chỉ báo MACD hàng ngày, mặc dù mang dấu âm, nhưng tiếp tục nằm trên đường khởi phát của nó. Đối với xu hướng rộng lớn hơn, tôi sẽ giữ quan điểm “chờ đợi và chứng kiến” vì các lý do giống như tôi đã đề cập trong tuần trước. Vào ngày mùng 6/10, giá vàng đã bật lại mạnh mẽ từ vùng hỗ trợ tới hạn 1180/83, được xác định bởi mức thấp nhất của tháng 6 và tháng 12 năm 2013, nhưng việc thiếu vắng các tín hiệu đảo chiều của xu hướng tăng khiến cho việc khẳng định về bất kỳ viễn cảnh xu hướng tăng nào vẫn còn quá sớm.

• Ngưỡng hỗ trợ: 1217 (S1), 1205 (S2), 1183 (S3)

• Ngưỡng kháng cự: 1235 (R1), 1240 (R2), 1260 (R3)

Dầu WTI tìm thấy ngưỡng kháng cự tại mức 86.30

Dầu WTI đã giảm điểm sau khi tìm thấy ngưỡng kháng cự tại mức 86.30 (R1) và vào thời điểm viết bài viết này đang tiến về phía ngưỡng hỗ trợ 83.55 (S1), được xác định bởi mức thấp nhất của phiên thứ Sáu tuần trước. Nếu những người đầu cơ giá xuống đủ mạnh để vượt qua ngưỡng cản đó, tôi cho rằng họ sẽ tạo điều kiện cho các mức mở rộng về phía mức thấp nhất của ngày mùng 2/7/2012, gần vùng 82.00. Trên biểu đồ hàng ngày, miễn là cấu trúc giá tiếp tục là mức cao nhất thấp hơn và mức thấp nhất thấp hơn bên dưới cả đường trung bình động 50 ngày và 200 ngày, xu hướng chung của giá dầu tiếp tục là giảm điểm, theo quan điểm của tôi.

• Ngưỡng hỗ trợ: 83.55 (S1), 82.00 (S2), 80.00 (S3)

• Ngưỡng kháng cự: 86.30 (R1), 88.15 (R2), 90.75 (R3)