Những thương vụ định chế tài chính nước ngoài mua cổ phần chiến lược của các ngân hàng Việt trong quá khứ đa phần đều đem lại thành công nhất định cho cả 2 phía.

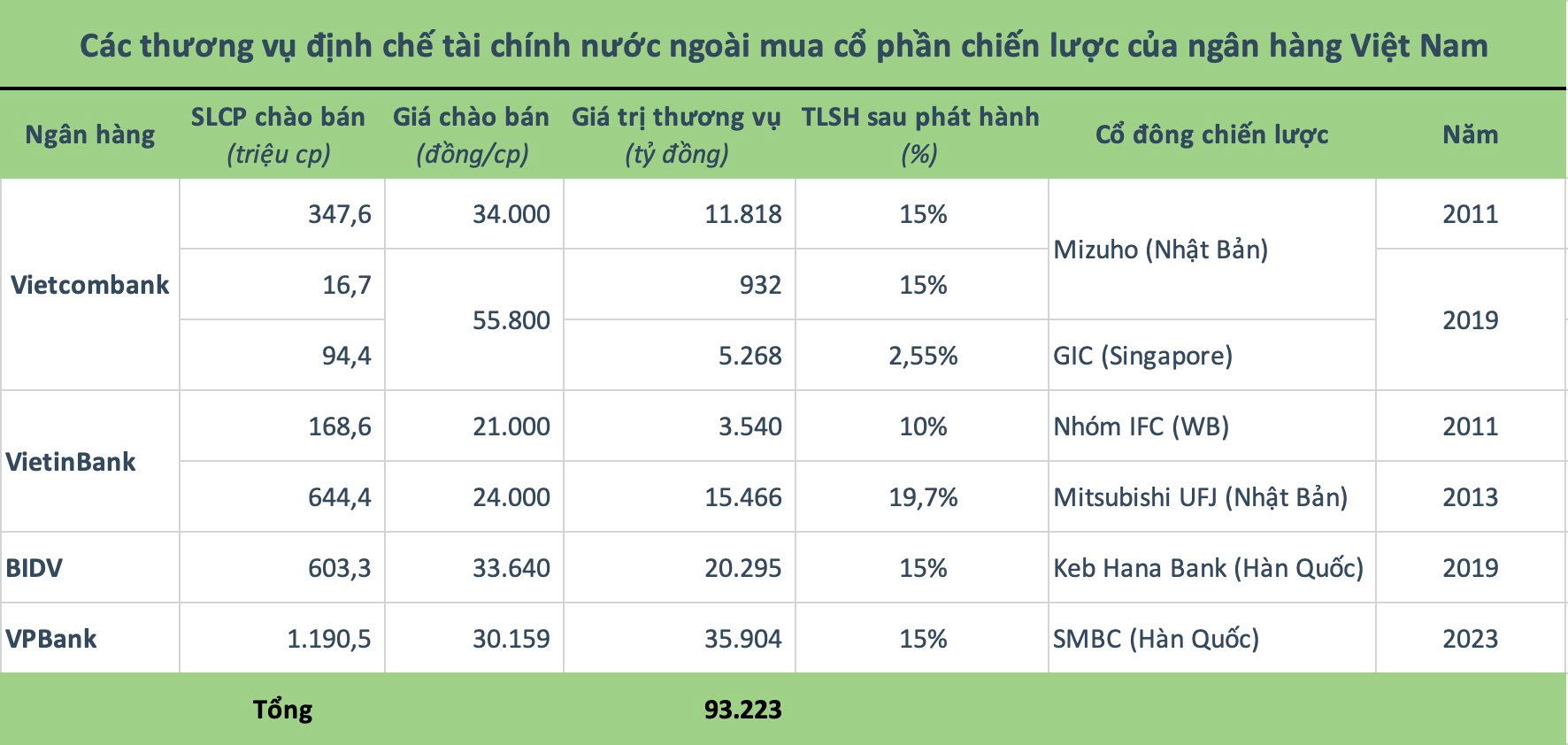

4 tỷ USD là số tiền các định chế tài chính nước ngoài chi ra để mua cổ phần chiến lược của các ngân hàng Việt Nam. Con số “khổng lồ” nhưng chỉ gói gọn trong một vài thương vụ cho thấy sự chọn lọc khắt khe của dòng tiền ngoại.

Các thương vụ chủ yếu tập trung trên nhóm ngân hàng có vốn Nhà nước chi phối như Vietcombank, VietinBank, BIDV. Tuy nhiên, thương vụ có giá trị lớn nhất từ trước đến nay lại thuộc về một ngân hàng tư nhân là VPBank.

Những cú bắt tay lịch sử

Ngân hàng “nổ phát súng” đầu tiên là VietinBank (CTG) với thương vụ chào bán riêng lẻ 168,6 triệu cổ phiếu với giá 21.000 đồng/cp cho IFC và Quỹ đầu tư cấp vốn IFC, thành viên thuộc nhóm Ngân hàng Thế giới (WB) năm 2011. Giá trị tương ứng vào khoảng 3.540 tỷ đồng (~180 triệu USD).

Với thương vụ này, nhóm IFC nắm 10% cổ phần tại ngân hàng của VietinBank nhưng đến nay đã không còn là cổ đông lớn sau khi không tham gia đợt chào bán riêng lẻ năm 2013 và nhiều lần giảm sở hữu.

Cùng năm, Vietcombank (VCB) “bắt tay” Tập đoàn tài chính Mizuho (Nhật Bản). Theo hợp đồng ký kết giữa 2 bên, Mizuho sẽ đăng ký mua 347,6 triệu cổ phiếu phổ thông của Vietcombank với giá 34.000 đồng/cp. Giá trị khoản đầu tư tương ứng hơn 11.800 tỷ đồng (~567 triệu USD), lớn nhất trong hoạt động M&A tại Việt Nam thời điểm đó.

Sau thương vụ, Mizuho trở thành đối tác chiến lược đầu tiên của Vietcombank cùng với một ghế trong HĐQT của ngân hàng. Ngoài vốn, cổ đông Nhật Bản còn cung cấp cho Vietcombank các dịch vụ hỗ trợ kỹ thuật trên nhiều hoạt động, bao gồm việc cử các chuyên gia và cung cấp các dịch vụ đào tạo cho Vietcombank cũng như đem lại các cơ hội hợp tác bán chéo sản phẩm giữa các bên.

2 năm sau khi Mizuho lần đầu rót vốn vào Vietcombank, một “gã khổng lồ” khác trong ngành tài chính Nhật Bản là Mitsubishi UFJ cũng nối gót đầu tư vào VietinBank trong đợt chào bán riêng lẻ 644,4 triệu cổ phần với giá 24.000 đồng/cp năm 2013. Giá trị thương vụ tương ứng vào khoảng 15.500 tỷ đồng (~743 triệu USD).

Bên cạnh việc củng cố năng lực tài chính, VietinBank còn nhận được sự hỗ trợ của cổ đông đến từ Nhật Bản trong hoạt động điều hành, quản trị và quản lý rủi ro trong ngành ngân hàng. Mặt khác, thông qua hợp tác với VietinBank, Mitsubishi UFJ muốn mở rộng hơn nữa hoạt động cũng cấp dịch vụ tài chính tại Châu Á, đặc biệt tại Việt Nam.

Đến năm 2019, Vietcombank tiếp tục chào bán riêng lẻ hơn 111 triệu cổ phiếu với giá 55.800 đồng/cp cho hai nhà đầu tư là Quỹ đầu tư quốc gia của Singapore (GIC) và Mizuho, thu về khoảng 6.200 tỷ đồng (~270 triệu USD). Trong đó, GIC mua 94,4 triệu cổ phần (tỷ lệ 2,55%) trong khi Mizuho mua thêm 16,7 triệu cổ phần mới để duy trì tỷ lệ sở hữu 15% cổ phần.

Cùng năm, Keb Hana Bank (Hàn Quốc) cũng trở thành cổ đông chiến lược của BIDV (BID) sau khi mua hơn 603,3 triệu cổ phiếu trong đợt chào bán riêng lẻ với giá bán 33.640 đồng/cổ phiếu. Giá trị tương ứng vào khoảng 20.300 tỷ đồng (~882 triệu USD), phá kỷ lục về giá trị thương vụ đầu tư chiến lược M&A ngành ngân hàng Việt Nam.

Theo thoả thuận giữa 2 bên ký, Keb Hana Bank sẽ đồng hành cùng BIDV với vai trò là cổ đông chiến lược tối thiểu 5 năm. Ngoài vốn, BIDV còn nhận được hỗ trợ từ ngân hàng hàng đầu Hàn Quốc trong các lĩnh vực gồm quản trị chiến lược, nâng cao quản trị rủi ro, đa dạng hoá các tài sản sinh lời, phát triển ngân hàng số, ngân hàng bán lẻ, và nâng cao phát triển nguồn nhân lực...

Kỷ lục của BIDV sau đó bị xô đổ bởi thương vụ Sumimoto Mitsui Banking Corp (SMBC - Nhật Bản) mua 15% vốn VPBank (VPB) năm 2023. Theo thoả thuận, VPBank chào bán riêng lẻ hơn 1,19 tỷ cổ phiếu cho nhà băng đến từ Nhật Bản với giá 30.159 đồng/cổ phiếu, tương đương tổng giá trị hơn 35.900 tỷ đồng (~1,5 tỷ USD).

Thoả thuận này chính thức đưa SMBC trở thành cổ đông chiến lược của VPBank. Đây là một phần trong kế hoạch tăng vốn được VPBank thực hiện từ năm 2022 nhằm tăng cường năng lực tài chính dài hạn và giúp ngân hàng đạt được mục tiêu tăng trưởng chiến lược trong 5 năm tới. Sau thương vụ, VPBank trở thành ngân hàng có vốn chủ sở hữu lớn thứ 2 tại Việt Nam, chỉ sau Vietcombank.

Trước đó vào năm 2021, Công ty Tài chính Tiêu dùng SMBC (SMBCCF), một công ty con khác do Sumitomo Mitsui Financial Group (SMFG) sở hữu 100% vốn, đã mua lại 49% cổ phần của FE Credit từ VPBank. Giá trị thương vụ ước tính vào khoảng 1,4 tỷ USD tương ứng định giá FE Credit lên đến 2,8 tỷ USD.

Ngân hàng Việt liên tục tăng trưởng mạnh

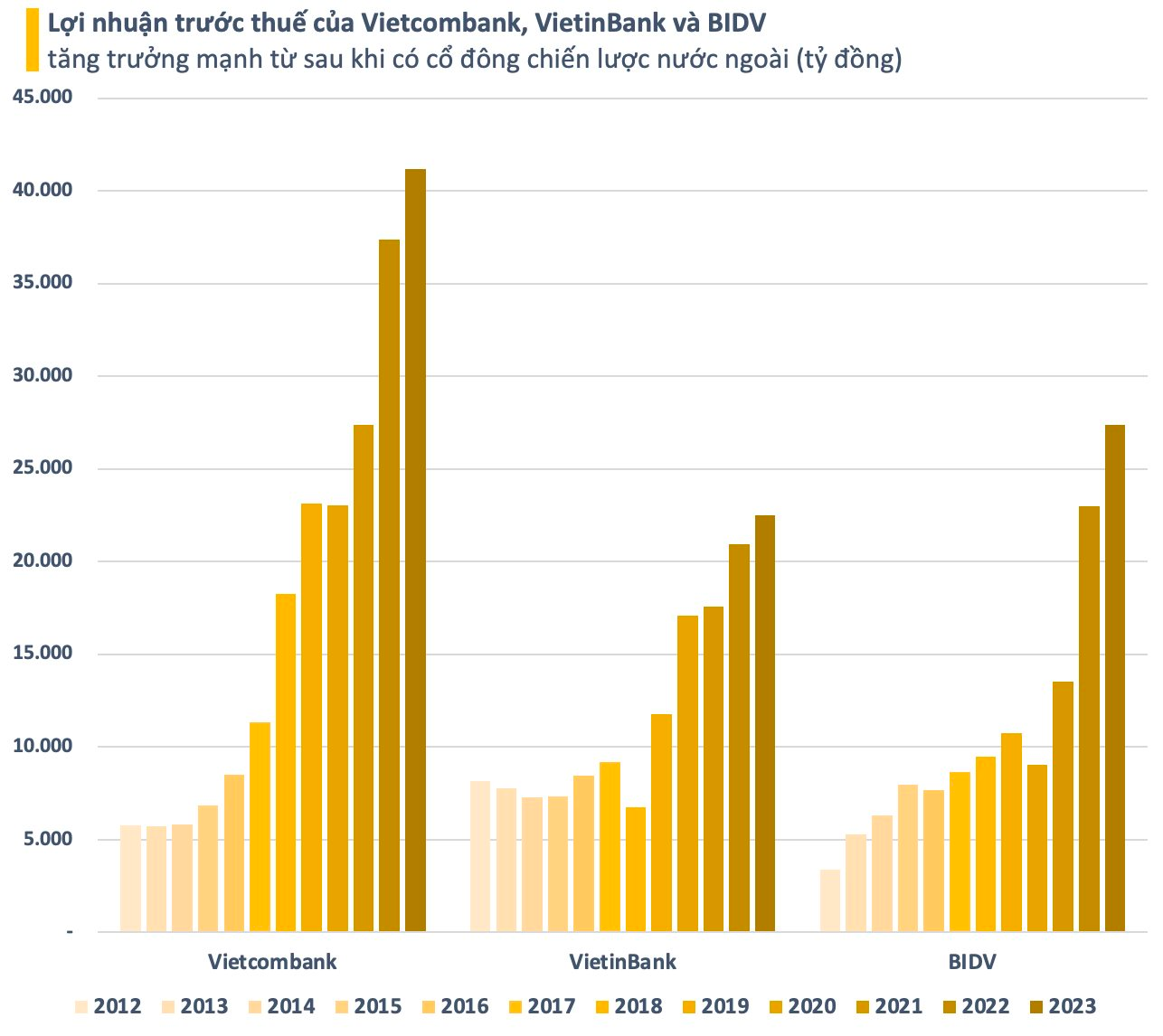

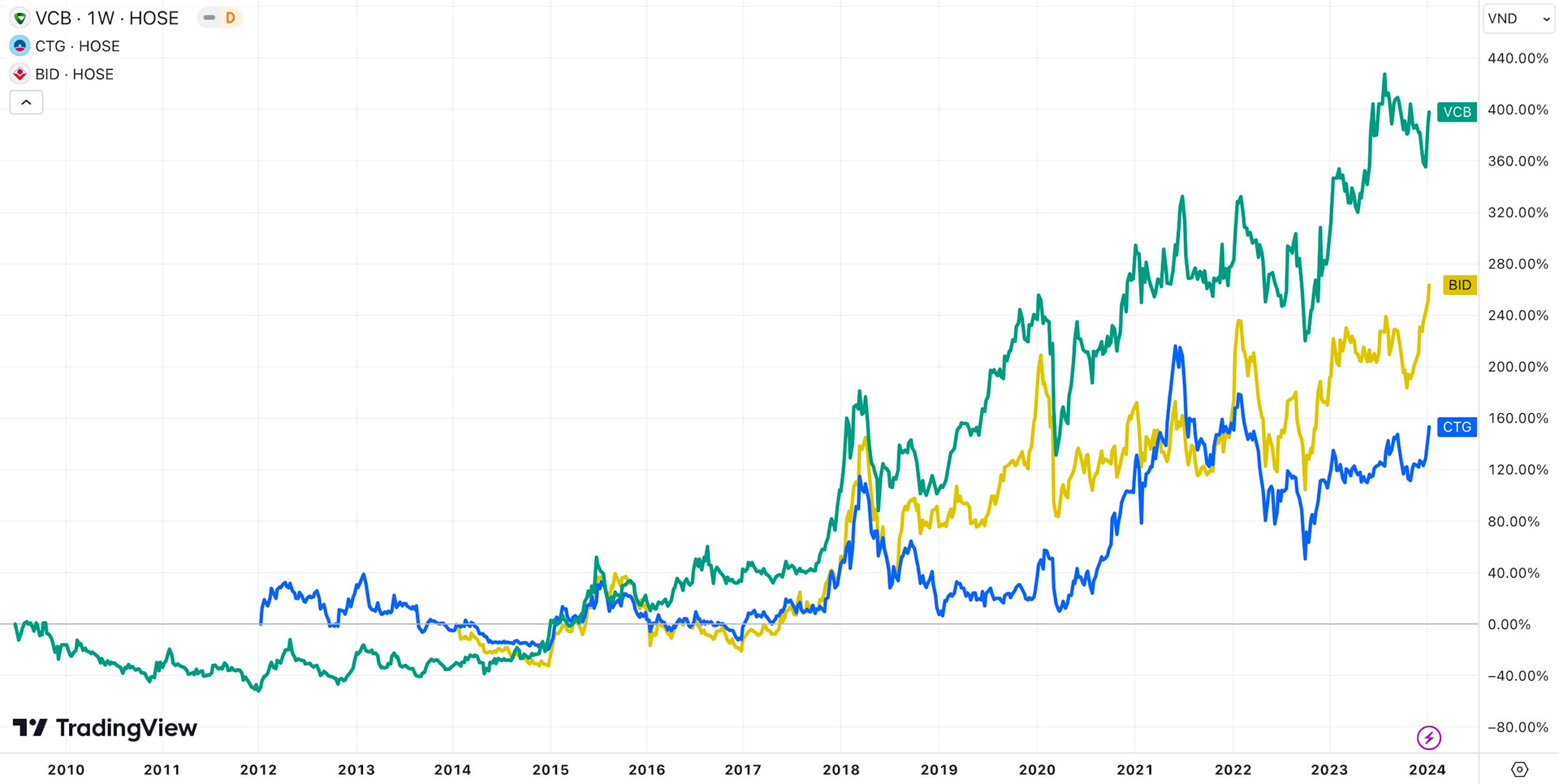

Nhìn lại lịch sử, sau khi có cổ đông chiến lược là các định chế tài chính nước ngoài, các ngân hàng Việt Nam đã có sự thay đổi theo hướng tích cực. Điều này được thể hiện qua kết quả kinh doanh, cụ thể là lợi nhuận của Vietcombank, VietinBank và BIDV nhìn chung đều tăng trưởng mạnh dù một số thời điểm chững lại vì những lý do khách quan.

Từ sau khi Mizuho rót vốn đầu tư, lợi nhuận của Vietcombank đã tăng bền bỉ và chạm ngưỡng 1 tỷ USD vào năm 2019, trở thành ngân hàng đầu tiên của Việt Nam đạt được cột mốc này. Sau một năm 2020 chững lại do đại dịch Covid, lợi nhuận của nhà băng này đã nhanh chóng lấy lại đà tăng trưởng.

Năm 2023 vừa qua, Vietcombank ước lãi trước thuế hợp nhất đạt khoảng 41.200 tỷ đồng, tăng 10,3% so với cùng kỳ năm trước. Đây là mức lợi nhuận cao nhất mà nhà băng này đạt được kể từ khi thành lập và cũng là con số cao kỷ lục đối với một ngân hàng tại Việt Nam.

Tương tự, VietinBank cũng duy trì tăng trưởng qua từng năm, trừ năm 2018 do yếu tố khách quan. Theo đó, phương án tái cơ cấu lại hoạt động ngân hàng gắn với xử lý nợ xấu trong giai đoạn 2016 - 2020 đã được Ngân hàng Nhà nước phê duyệt ngày 27/11/2018. Tuy nhiên, do phương án tăng vốn thời điểm đó chưa được phê duyệt và việc thực hiện bước đầu đề án tái cơ cấu khiến VietinBank phải điều chỉnh giảm một loạt chỉ tiêu trong quý cuối năm.

Lợi nhuận của VietinBank sau đó đã nhanh chóng tăng trưởng trở lại từ năm 2019 và đạt kỷ lục gần 21.000 tỷ đồng năm 2022. Dù chưa công bố con số cụ thể nhưng đại diện ngân hàng cho biết lợi nhuận trước thuế riêng lẻ năm 2023 của VietinBank đã vượt mục tiêu kế hoạch (22.500 tỷ đồng) được ĐHĐCĐ giao phó trên cơ sở đảm bảo các chỉ tiêu an toàn hoạt động.

Trong khi đó, BIDV liên tục tăng trưởng mạnh trong giai đoạn 2020-2023 sau khi Keb Hana Bank trở thành cổ đông chiến lược. Năm 2023, ngân hàng ước lãi trước thuế hợp nhất 27.400 tỷ đồng, tăng 19% so với thực hiện năm 2022. Đây là lần đầu tiên lợi nhuận của nhà băng này vượt ngưỡng 1 tỷ USD. Với mức lợi nhuận này, BIDV là ngân hàng có lợi nhuận cao thứ hai trong nhóm Big 4, chỉ sau Vietcombank.

Cổ đông chiến lược nước ngoài thắng lớn

Ngân hàng Việt Nam tăng trưởng mạnh mẽ, cổ đông chiến lược nước ngoài cũng thắng lớn, thậm chí lãi gấp nhiều lần. Điển hình như trường hợp của Mizuho, số cổ phần của Vietcombank trong tay nhà băng đến từ Nhật Bản hiện có giá trị thị trường lên đến 73.600 tỷ đồng, gấp gần 6 lần số vốn đầu tư. Con số này chưa bao gồm cổ tức hàng nghìn tỷ đã “bỏ túi” suốt hơn một thập kỷ qua.

Tương tự, cổ đông chiến lược còn lại của Vietcombank là GIC cũng đang lãi lớn dù đến sau Mizuho nhiều năm. Số cổ phần trong tay cổ đông đến từ Singapore hiện có giá trị thị trường hơn 12.500 tỷ đồng, gấp 2,4 lần số vốn bỏ ra, chưa tính cổ tức. Cần lưu ý rằng, số tiền cổ tức GIC nhận được từ Vietcombank chắc chắn sẽ ít hơn Mizuho do tỷ lệ sở hữu thấp hơn và thời gian nắm giữ ngắn hơn.

Vietcombank hiện là cái tên giá trị nhất sàn chứng khoán Việt Nam với vốn hóa thị trường lên đến 490.700 tỷ đồng (~20,5 tỷ USD), bỏ xa phần còn lại. Nhà băng này cũng là cái tên đầu tiên chạm đến ngưỡng nửa triệu tỷ vốn hóa trong lịch sử hơn 23 của thị trường chứng khoán khi cổ phiếu VCB lên đỉnh hồi tháng 7 năm ngoái.

Xếp ngay sau Vietcombank là BIDV với giá trị vốn hóa đạt 262.500 tỷ đồng (~10,9 tỷ USD). Với 15% cổ phần đang nắm giữ tại BIDV, khoản đầu tư này của Keb Hana Bank hiện có giá trị thị trường lên đến gần 39.400 tỷ đồng (~1,6 tỷ USD). Ước tính, Keb Hana Bank đang "tạm lãi" khoảng 19.000 tỷ đồng sau hơn 4 năm làm cổ đông chiến lược tại BIDV, chưa tính cổ tức tiền tươi gần 1.500 tỷ đồng. Cổ phiếu BID hiện vẫn đang ở vùng giá cao nhất từ trước đến nay (đã điều chỉnh).

Chưa về lại đỉnh lịch sử nhưng cổ phiếu CTG của VietinBank cũng đang tăng mạnh thời gian gần đây. Cổ phiếu này đã tăng hơn 15% trong chưa đầy một tháng, qua đó đẩy giá trị vốn hóa lên trên 161.000 tỷ đồng (~6,7 tỷ USD). Với việc nắm giữ 19,7% vốn, khoản đầu tư của Mitsubishi UFJ vào VietinBank hiện có giá trị thị trường khoảng 31.700 tỷ đồng, gấp đôi số tiền bỏ ra. Con số này còn chưa kể đến cổ tức bằng tiền mà cổ đông từ Nhật Bản đã nhận trong suốt nhiều năm qua.

Nhìn chung, những thương vụ định chế tài chính nước ngoài mua cổ phần chiến lược của các ngân hàng Việt đều đem lại thành công nhất định cho cả 2 phía (trừ trường hợp của VPBank với SMBC chưa thể đánh giá do thời gian hợp tác chưa đủ dài). Các ngân hàng của Việt Nam nhận được hỗ trợ về nhiều mặt, không chỉ vốn trong khi cổ đông ngoại cũng lãi lớn với các khoản đầu tư, chưa kể cổ tức "kếch xù".

Credit: @Hà Linh Theo Nhịp sống thị trường