Nghiên cứu mới của Coinbase Institutional cho thấy Bitcoin tuân theo các chu kỳ giá nhiều năm trước đó. Các nhà phân tích lưu ý rằng các số liệu như lợi nhuận chưa thực hiện đang phản ánh xu hướng từ năm 2018 đến năm 2022, giai đoạn được đánh dấu bằng sự gia tăng đáng kể về giá trị của các loại tiền điện tử này.

Báo cáo chỉ ra rằng các chỉ số quan trọng, bao gồm lãi/lỗ ròng chưa thực hiện và nguồn cung lợi nhuận, tuân theo các xu hướng trong quá khứ. Sự tương đồng này cho thấy rằng mặc dù không thể hiện sự hưng phấn như đỉnh cao năm 2023, thị trường tiền điện tử vẫn có thể có tiềm năng tăng trưởng đáng kể.

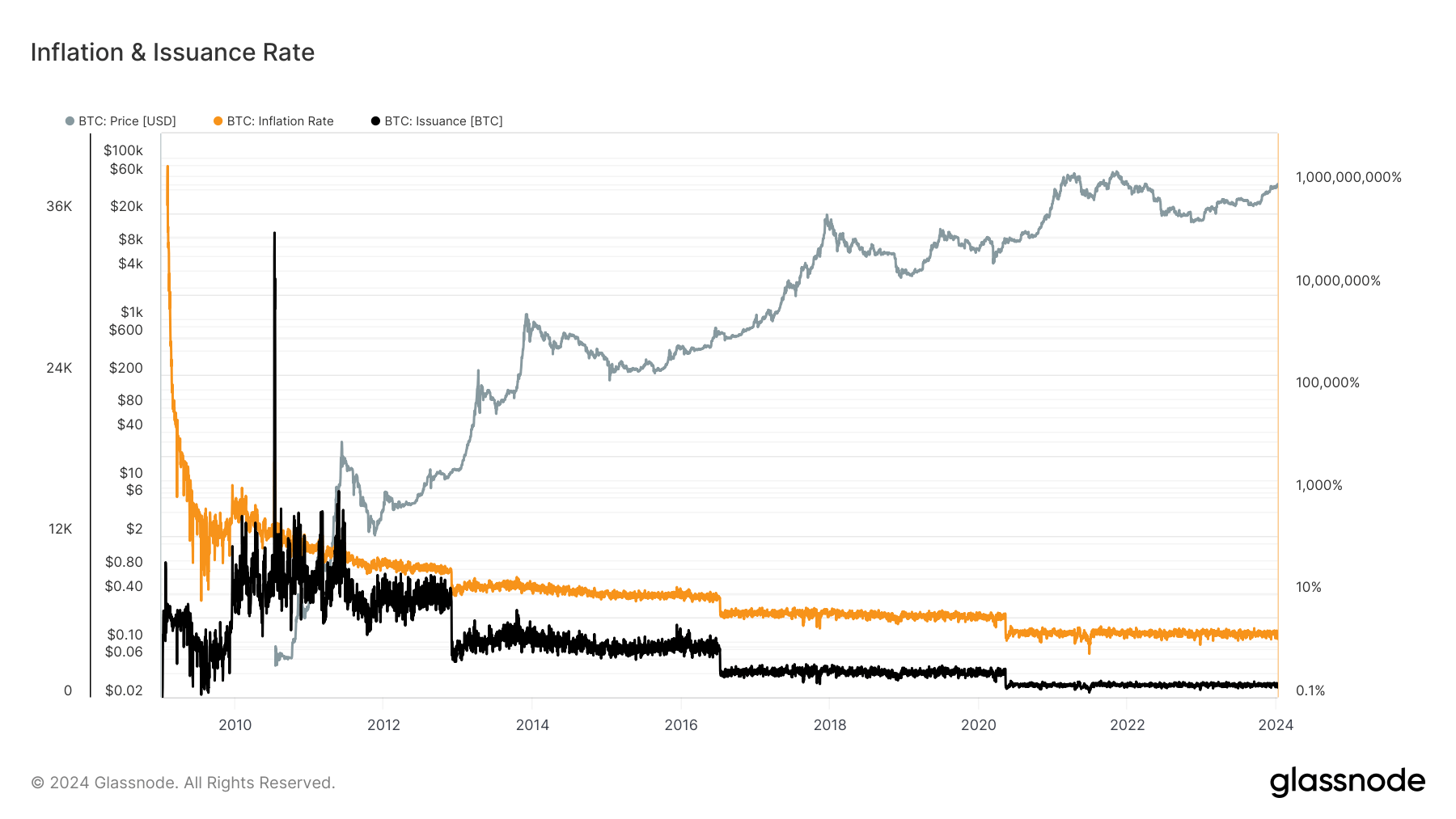

Tính đến thời điểm hiện tại, có khoảng 900 Bitcoin được khai thác mỗi ngày. Sau halving, con số này sẽ giảm xuống còn 450 Bitcoin mỗi ngày hoặc tỷ lệ lạm phát dưới 1%.

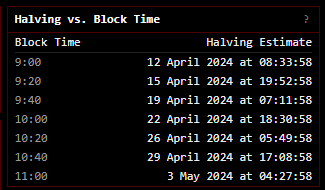

Giả sử hashrate duy trì đà này và các block tiếp tục được khai thác cứ sau 10 phút, tốc độ này sẽ đẩy ngày halving ước tính đến ngày 22 tháng 4. Tuy nhiên, những thay đổi nhỏ về tốc độ khai thác block có thể làm thay đổi ngày diễn ra sự kiện.

Theo Clarkmoody, với việc quá trình khai thác diễn ra nhanh hơn một chút, ở mức 9:40 phút mỗi block, sự kiện halving có thể xảy ra sớm hơn vào ngày 19 tháng 4. Ngược lại, nếu tốc độ chậm lại 10:20 phút mỗi block thì ngày diễn ra halcing sẽ là ngày 26 tháng 4. Phạm vi ngày dự đoán này tạo tiền đề cho một sự kiện có ý nghĩa quan trọng đối với động lực thị trường của Bitcoin.

Tuy nhiên, vẫn cần thêm dữ liệu để thiết lập mô hình nhất quán từ 3 đợt halving trước đó và xem xét các yếu tố bên ngoài như các biện pháp thanh khoản toàn cầu.

Đặc biệt, thách thức trong việc đánh giá tầm quan trọng của những sự kiện là rất khó để giải quyết bản chất đặc trưng của halving từ các yếu tố ngoại sinh như thanh khoản toàn cầu, lãi suất và di chuyển trong chỉ số USD đa phương. Ví dụ, các đợt Bitcoin halving trước đây đã xảy ra cùng với một số diễn biến tài chính và tiền tệ lịch sử quan trọng.

Trong số Cục Dự trữ Liên bang Hoa Kỳ (Fed), Ngân hàng Trung ương Châu Âu (ECB), Ngân hàng Nhân dân Trung Quốc, Ngân hàng Nhật Bản, Ngân hàng Canada và Ngân hàng Anh, các điều kiện thắt chặt đã làm giảm thước đo thanh khoản toàn cầu rộng rãi này xuống còn 29,2 nghìn tỷ USD tính đến cuối tháng 5.

Hãy nhớ lại rằng thanh khoản toàn cầu đạt đỉnh vào giữa tháng 2 năm 2022 gần 33,1 nghìn tỷ USD, giảm 3,8 nghìn tỷ USD cho đến cuối năm 2022 và sau đó tăng lên trong Quý 1 năm 2023. (Xem biểu đồ 1)

Hiệu suất của tiền điện tử đã theo dõi các chuyển động của thanh khoản toàn cầu chặt chẽ hơn sau các sự kiện giảm đòn bẩy diễn ra trong không gian này từ tháng 5 đến tháng 6 năm 2022. Trên thực tế, sự khác biệt tương đối giữa sự cạn kiệt thanh khoản của ngân hàng trung ương toàn cầu và việc giảm vốn hóa thị trường tiền điện tử xung quanh thời điểm đó cho thấy rằng những sự kiện mang phong cách riêng đó có tác động khoảng 724 tỷ USD đối với tài sản. Hiện tại, tổng vốn hóa thị trường tiền điện tử hiện chiếm 3,6% thước đo thanh khoản toàn cầu, ngang bằng với mức trung bình từ đầu năm đến nay.

Biểu đồ 1: Theo dõi vốn hóa thị trường tiền điện tử so với thanh khoản ngân hàng trung ương toàn cầu. Nguồn: Bloomberg, TradingView và Coinbase

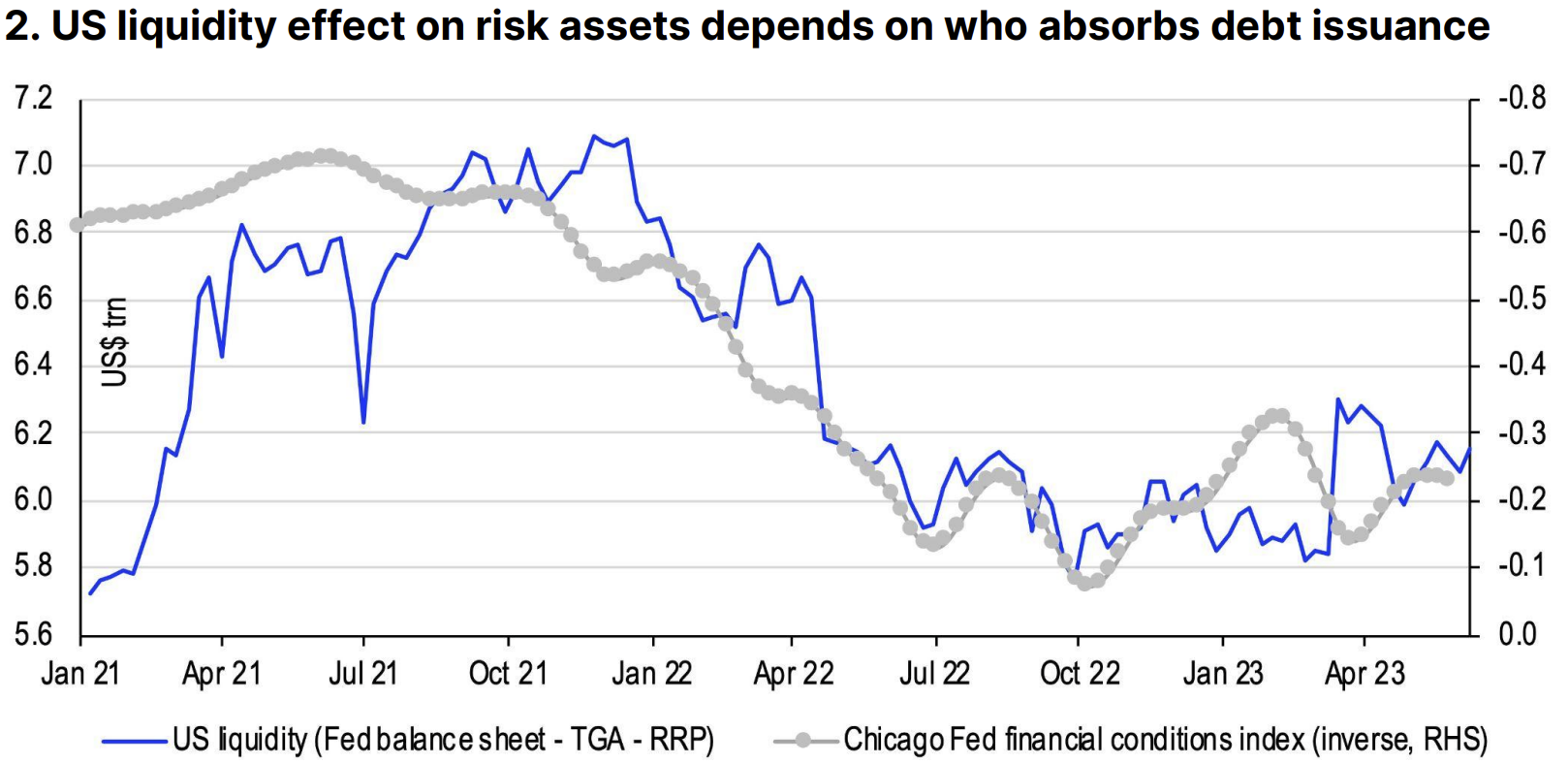

Một phần lý do khiến thanh khoản toàn cầu tăng trong Quý 1 năm 2023 là do số dư Tài khoản Tổng hợp Kho bạc Hoa Kỳ (TGA) giảm xuống. Điều đó bắt đầu vào khoảng cuối tháng 1 sau khi chính phủ Mỹ vượt trần nợ – buộc nước này phải dựa vào TGA để thanh toán các chi phí mà không phát hành nợ mới. Do đó, điều đó đã hỗ trợ nhiều loại tài sản, bao gồm cả tiền điện tử. Với một thỏa thuận tài chính đã được thống nhất vào đầu tháng 6 để giải quyết trần nợ, câu hỏi bây giờ là liệu chúng ta có thể thấy thanh khoản thị trường cạn kiệt và thị trường bị ảnh hưởng khi Bộ Ngân khố xây dựng lại TGA hay không.

Để bổ sung số dư chưa kết sổ (standing balance) của mình, chính phủ có thể sẽ cần phát hành 700 tỷ USD bên cạnh việc xử lý khoản nợ hiện tại, nâng tác động thanh khoản tiềm tàng lên hơn 1 nghìn tỷ USD một chút trong sáu tháng tới. Ước tính rằng điều đó có khả năng gây ra tổn thất ròng lên tới 18-20% cho tài sản tiền điện tử. Tuy nhiên, tác động của thị trường cuối cùng phụ thuộc vào việc ai sẽ tiếp nhận khoản nợ mới phát hành.

Ví dụ: nếu các ngân hàng Hoa Kỳ mua các tín phiếu kho bạc ngắn hạn này, điều đó sẽ làm cạn kiệt dự trữ ngân hàng, giảm tính thanh khoản và củng cố đồng USD – làm tổn hại đến tiền điện tử với tư cách là đồng tiền định giá (price currency). Mặt khác, nếu các quỹ thị trường tiền tệ tham gia, dòng tiền từ cơ sở repo đảo ngược (RRP) của họ với Fed đến Kho bạc sẽ được mô tả là chuyển khoản nợ trên bảng cân đối kế toán có ảnh hưởng hạn chế đến USD.

Tất nhiên, thực tế là không có khả năng xảy ra tình huống “*either-or” và có thể có những người mua tiềm năng khác như hộ gia đình và kho bạc doanh nghiệp cũng có thể làm giảm tính thanh khoản sẵn có của thị trường bằng cách mua trái phiếu Kho bạc thay cho các tài sản rủi ro hơn.

*Either-or: dùng để chỉ một tình huống trong đó có sự lựa chọn giữa hai kế hoạch hành động khác nhau, nhưng cả hai đều không thể thực hiện được.

Nhưng từ tháng 3 đến tháng 5, tổng dự trữ ngân hàng của Fed đã ổn định ở mức cao hơn bất chấp sự sụt giảm trong tiền gửi ngân hàng thương mại (có nghĩa là tỷ lệ dự trữ ngân hàng cao hơn), những người kiếm được nhiều tiền hơn những gì họ có thể kiếm được từ lợi suất tín phiếu kho bạc. Điều đó khiến các quỹ thị trường tiền tệ trở thành người mua tiềm năng lớn nhất, cho thấy tác động thực tế của USD và do đó tác động đến hành vi giá tiền điện tử có thể bị hạn chế.

Biểu đồ 2: Tác động của thanh khoản Mỹ đối với tài sản rủi ro phụ thuộc vào việc ai tiếp nhận khoản phát hành nợ. Nguồn: Bloomberg và Coinbase

Biểu đồ 2: Tác động của thanh khoản Mỹ đối với tài sản rủi ro phụ thuộc vào việc ai tiếp nhận khoản phát hành nợ. Nguồn: Bloomberg và Coinbase

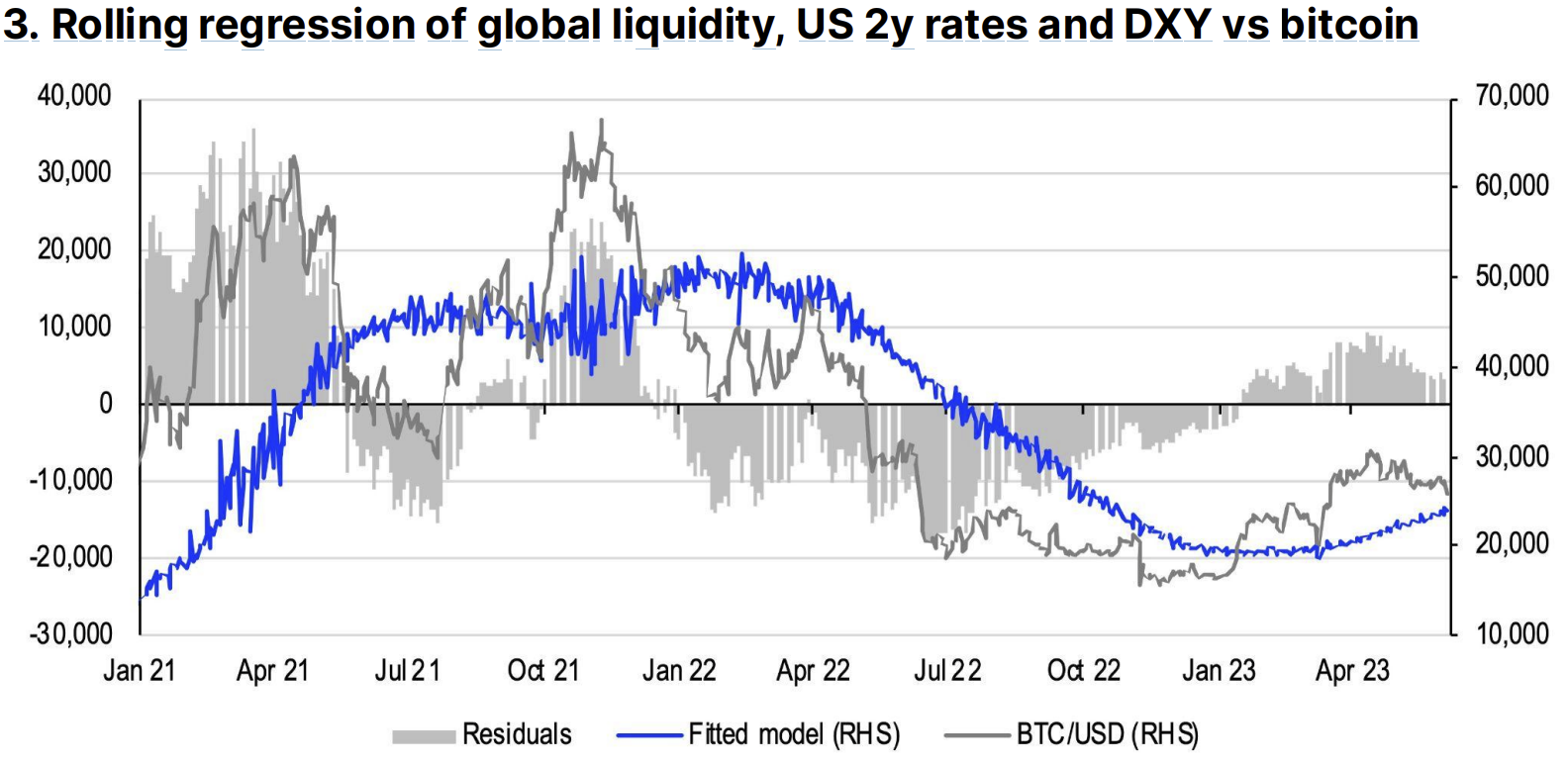

Phân tích nhân tố cho thấy rằng Bitcoin hoạt động kém hơn đáng ngạc nhiên so với mô hình vào năm ngoái, với sai lệch lớn nhất xảy ra vào cuối tháng 6 – trong bối cảnh lo ngại về tình trạng mất khả năng thanh toán đối với các tổ chức như Celsius, Three Arrows Capital (3AC) và Voyager. Kể từ đó, Bitcoin đã vượt trội so với mô hình từ đầu năm đến nay, một phần phản ánh (1) mức chênh lệch tương đối của nó so với giá trị ước tính cũng như (2) kỹ thuật từ phía cung được cải thiện và (3) nhu cầu về tài sản “lưu trữ giá trị” như một giải pháp thay thế cho những điểm thất bại đã được chứng kiến trong hệ thống tài chính hiện tại vào đầu năm nay. (Xem biểu đồ 3)

Biểu đồ 3: Hồi quy cuộn (Rolling regression) thanh khoản toàn cầu, lãi suất 2 năm của Mỹ và DXY so với bitcoin. Nguồn: Bloomberg và Coinbase.

Nhìn xa hơn, phân tích này cũng hữu ích trong việc giải quyết tác động của tính thanh khoản từ các sự kiện giảm một nửa phần thưởng block Bitcoin, thường trùng với các đợt mua trái phiếu ngân hàng trung ương lớn. Bitcoin halving xảy ra khoảng bốn năm một lần (hay chính xác hơn là cứ sau 210.000 block) như một cách để quản lý nguồn cung Bitcoin mới đang lưu hành, đặc biệt là bằng cách giảm một nửa phần thưởng block. Đợt halving tiếp theo dự kiến vào tháng 4 năm 2024 khi phần thưởng block sẽ giảm từ 6,25 BTC xuống còn 3,125 BTC mỗi block.

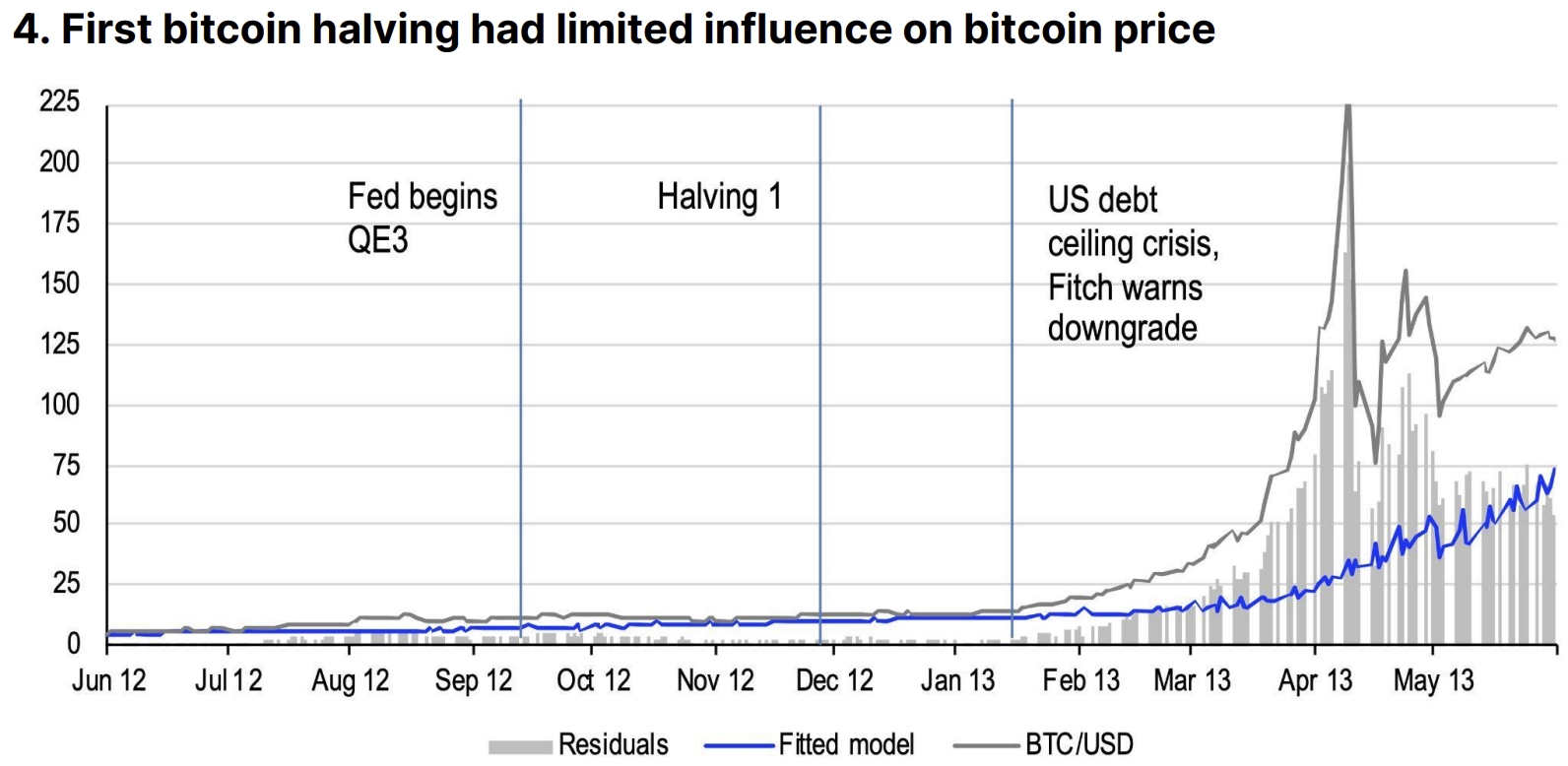

Đợt Bitcoin halving đầu tiên xảy ra vào ngày 28 tháng 11 năm 2012, sau khi Fed triển khai QE3 (tháng 9 năm 2012), vòng nới lỏng định lượng thứ ba. Không giống như các vòng trước, QE3 liên quan đến việc mua chứng khoán được thế chấp và trái phiếu Kho bạc có thời hạn dài hơn. Cùng thời gian đó (tháng 8 năm 2012), ECB đã khởi xướng chương trình “Giao dịch tiền tệ hoàn toàn” nhằm ứng phó với những khó khăn tài chính do cuộc khủng hoảng nợ châu Âu gây ra, vốn đã diễn ra từ cuối năm 2009.

Nếu kiểm tra hành vi của Bitcoin sáu tháng trước và sáu tháng sau đợt halving đầu tiên (so với mô hình) có thể nhận thấy rằng tác động của việc tăng thanh khoản đó ít có tác dụng. Nhưng phần dư của mô hình cũng không phản ánh tác động đáng kể từ halving, điều này có thể là do (1) sự kém hiệu quả của thị trường này vào thời điểm đó và/hoặc (2) sự không chắc chắn về tác động của halving đối với thị trường. Mặc dù giá Bitcoin đã tăng vào cuối năm 2012 nhưng chúng chỉ bắt đầu tăng giá một cách nghiêm túc vào đầu năm 2013 sau khi cuộc khủng hoảng trần nợ của Mỹ bắt đầu vào tháng 1 năm đó leo thang thành việc cắt giảm ngân sách vào tháng 3. Tại thời điểm đó, giá Bitcoin phản ánh tốt hơn giá trị của nó như một hàng rào chống lại sự bất ổn tài chính. (Xem biểu đồ 4)

Biểu đồ 4: Bitcoin halving đầu tiên có ảnh hưởng hạn chế đến giá Bitcoin. Nguồn: Bloomberg và Coinbase

Biểu đồ 4: Bitcoin halving đầu tiên có ảnh hưởng hạn chế đến giá Bitcoin. Nguồn: Bloomberg và Coinbase

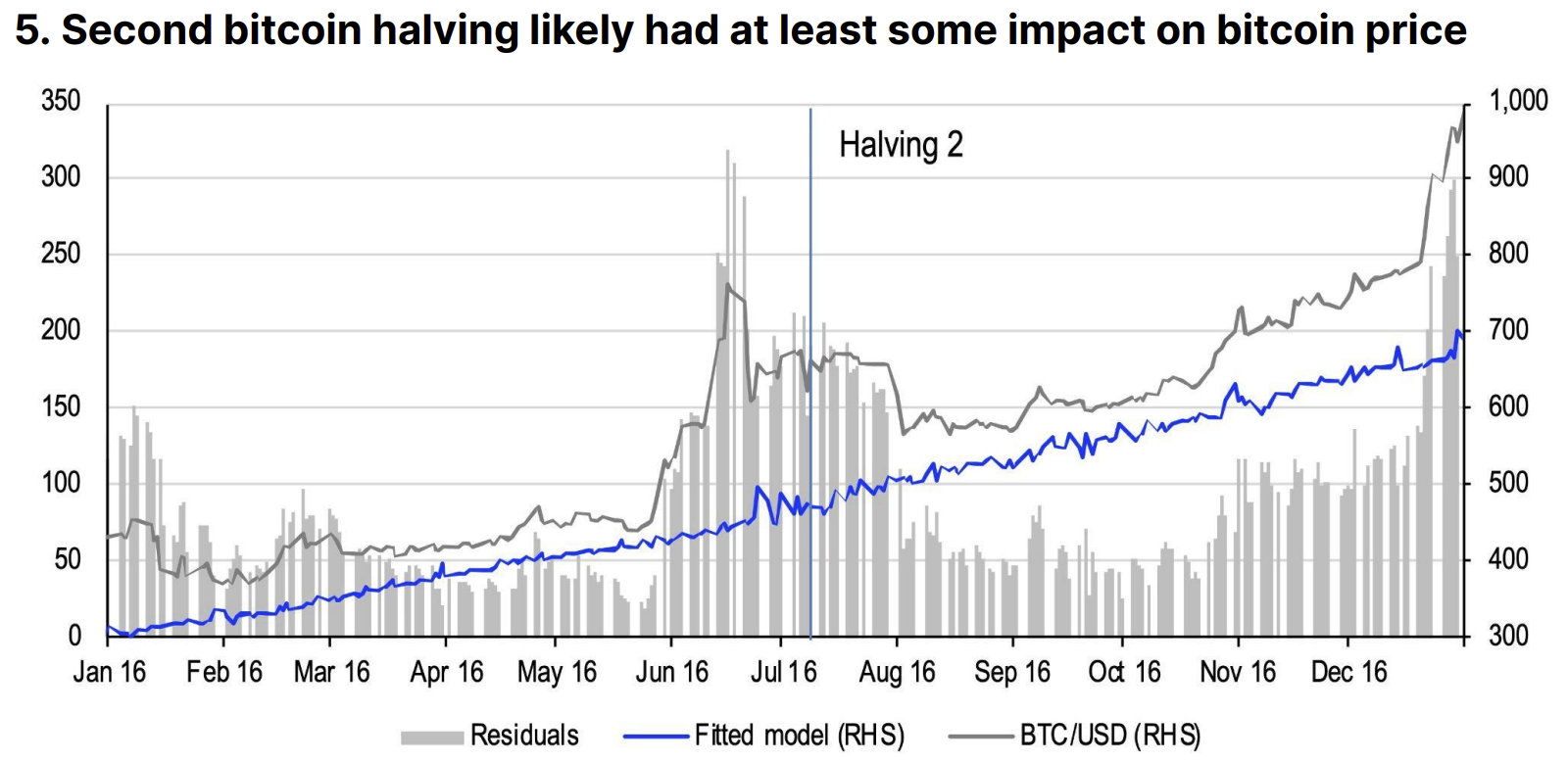

Sự kiện Bitcoin halving lần thứ hai xảy ra vào ngày 9 tháng 7 năm 2016, ngay sau cuộc trưng cầu dân ý về Brexit (23 tháng 6 năm 2016) khiến Ngân hàng Trung ương Anh phải tiếp tục chương trình mua trái phiếu của mình. Mặc dù bản thân sự kiện thiên nga đen đó có thể không mở ra được thanh khoản đáng kể, nhưng có thể giá Bitcoin đã tăng lên trước những thay đổi kinh tế và biến động mà nó đại diện. Brexit cũng diễn ra sau quyết định của ECB nhiều tháng trước đó về việc gia hạn Chương trình mua tài sản mở rộng (EAPP), được khởi xướng vào tháng 3 năm 2015 và dự kiến kết thúc vào năm 2016.

Nếu loại bỏ tác động của tính thanh khoản lên giá Bitcoin, thì phần dư trong mô hình vẫn phản ánh mức tăng đáng chú ý trong tháng trước và sau đợt Bitcoin halving lần thứ hai. Lưu ý rằng không giống như đợt halving đầu tiên, đợt halving thứ 2 này vừa được thông báo rõ ràng vừa rất được mong đợi, điều này có thể đã ảnh hưởng đến phản ứng của thị trường. Mặc dù có thể các nguyên tắc cơ bản của bitcoin đã góp phần tạo nên sức mạnh của nó tại thời điểm này do các sự kiện toàn cầu, nhưng chúng tôi nghĩ rất có thể việc halving đã có tác động nào đó đến hiệu suất bằng cách tăng cường sự khan hiếm trong tương lai của bitcoin.

Biểu đồ 5: Bitcoin halving lần thứ hai có thể có ít tác động đến giá Bitcoin nhất. Nguồn: Bloomberg và Coinbase

Biểu đồ 5: Bitcoin halving lần thứ hai có thể có ít tác động đến giá Bitcoin nhất. Nguồn: Bloomberg và Coinbase

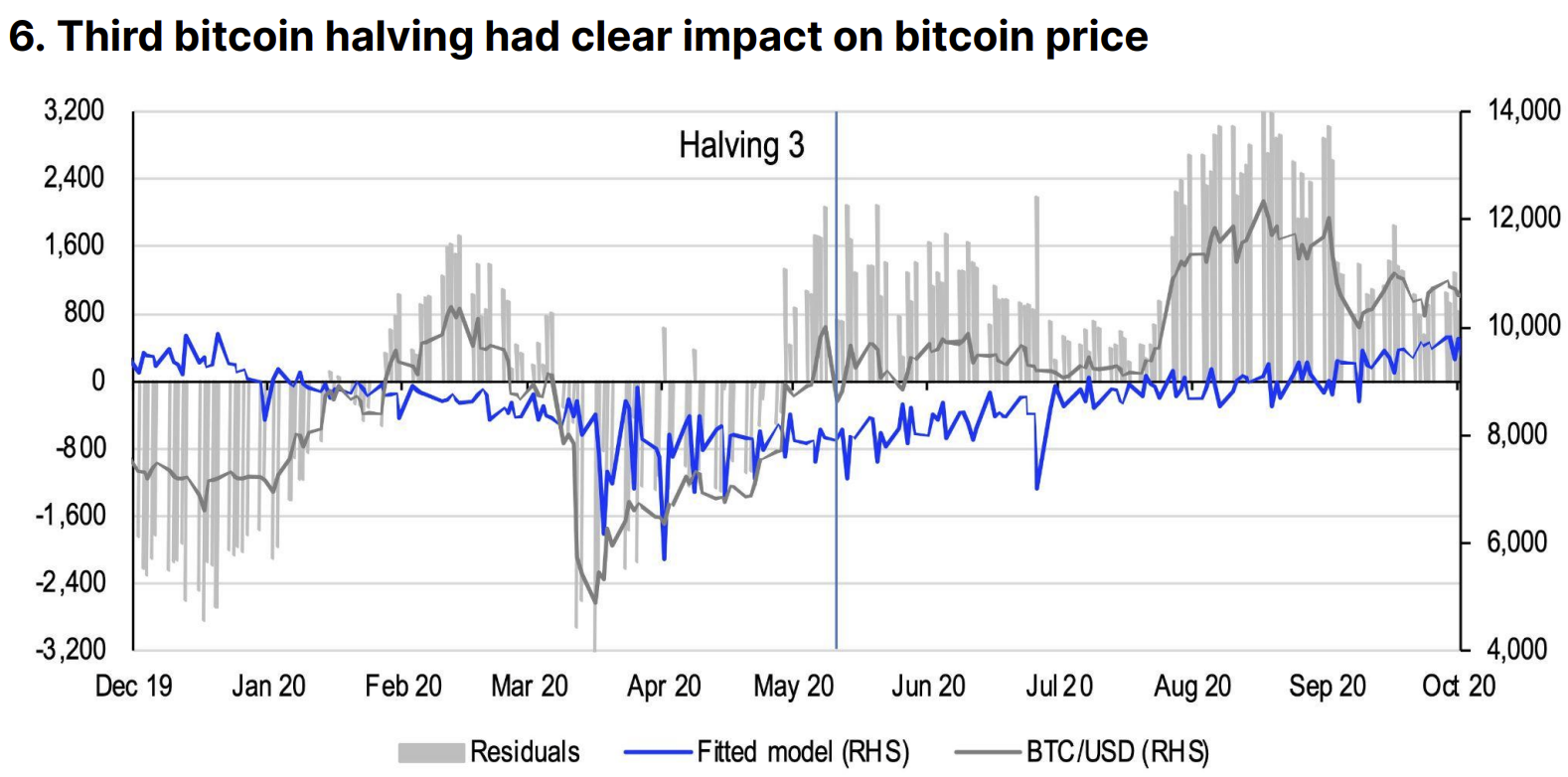

Đợt halving thứ ba xảy ra vào ngày 11 tháng 5 năm 2020, sau các biện pháp đặc biệt được thực hiện trên toàn cầu giữa các ngân hàng trung ương và chính phủ để đối phó với đại dịch COVID-19. Vào cuối tháng 3 năm 2020, Fed đã bắt đầu mua trái phiếu mở và quy mô lớn (QE Infinity) để hỗ trợ ổn định thị trường tài chính, trong khi chính phủ Hoa Kỳ ban hành gói kích thích tài chính được gọi là Đạo luật CARES. Đồng thời, ECB đã mua trái phiếu như một phần của Chương trình mua khẩn cấp do đại dịch (Liên minh châu Âu cũng đưa ra kế hoạch phục hồi EU thế hệ tiếp theo – bao gồm quỹ phục hồi trị giá 750 tỷ euro – nhưng chỉ trong tháng 7 năm 2020).

Biểu đồ 6: Bitcoin halving lần thứ ba có tác động rõ ràng đến giá BTC. Nguồn: Bloomberg và Coinbase

Biểu đồ 6: Bitcoin halving lần thứ ba có tác động rõ ràng đến giá BTC. Nguồn: Bloomberg và Coinbase

Từ tháng 3 đến đầu tháng 5 năm 2020, Bitcoin đã phục hồi được những tổn thất mà nó phải gánh chịu khi đại dịch bắt đầu. Điều đó được phản ánh qua số dư âm ròng giảm dần, gợi ý rằng sự thoái lui hầu như chỉ do sự gia tăng tính thanh khoản tại thời điểm đó. Sau đó, số dư đó tăng vọt hai tuần trước đợt halving thứ ba, cho thấy sự kiện này đã có tác động đáng kể đến hành động giá của Bitcoin và có thể giải thích sự khác biệt giữa giá trị được quan sát so với giá trị mô hình.

Tóm lại, đợt halving tiếp theo của Bitcoin dự kiến diễn ra vào quý 2 năm 2024 có thể có tác động tích cực đến hiệu suất của đồng tiền điện tử lớn nhất thế giới. Tuy nhiên, bằng chứng hỗ trợ còn hạn chế khiến mối quan hệ này vẫn mang tính suy đoán. Chỉ với ba sự kiện halving trong lịch sử, chúng ta vẫn chưa thấy một mô hình rõ ràng nào xuất hiện đầy đủ, đặc biệt khi các sự kiện trước đó bị ảnh hưởng bởi các yếu tố như các biện pháp thanh khoản toàn cầu.

Báo cáo chỉ ra rằng các chỉ số quan trọng, bao gồm lãi/lỗ ròng chưa thực hiện và nguồn cung lợi nhuận, tuân theo các xu hướng trong quá khứ. Sự tương đồng này cho thấy rằng mặc dù không thể hiện sự hưng phấn như đỉnh cao năm 2023, thị trường tiền điện tử vẫn có thể có tiềm năng tăng trưởng đáng kể.

Bitcoin halving

Báo cáo của Coinbase mô tả hành trình của Bitcoin một cách nổi bật kể từ mức thấp trong chu kỳ gần đây nhất, nêu bật hiệu suất của nó. Nghiên cứu thảo luận về sự kiện Bitcoin halving được mong đợi sẽ diễn ra vào tháng 4 năm 2024. Sự kiện này sẽ giảm phần thưởng block từ 6,25 xuống 3,125 BTC, một thay đổi trong lịch sử đã ảnh hưởng đáng kể đến giá trị của Bitcoin.Chỉ còn chưa tới 15.000 block nữa

Sự kiện halving của Bitcoin đang đến rất nhanh. Phân tích onchain hiện tại chỉ ra rằng còn lại chưa tới 15.000 block cho đến thời điểm quan trọng này, với ngày dự kiến được ấn định là ngày 20 tháng 4. Lần điều chỉnh độ khó gần đây nhất cho thấy mức tăng 1,7%.Tính đến thời điểm hiện tại, có khoảng 900 Bitcoin được khai thác mỗi ngày. Sau halving, con số này sẽ giảm xuống còn 450 Bitcoin mỗi ngày hoặc tỷ lệ lạm phát dưới 1%.

Giả sử hashrate duy trì đà này và các block tiếp tục được khai thác cứ sau 10 phút, tốc độ này sẽ đẩy ngày halving ước tính đến ngày 22 tháng 4. Tuy nhiên, những thay đổi nhỏ về tốc độ khai thác block có thể làm thay đổi ngày diễn ra sự kiện.

Theo Clarkmoody, với việc quá trình khai thác diễn ra nhanh hơn một chút, ở mức 9:40 phút mỗi block, sự kiện halving có thể xảy ra sớm hơn vào ngày 19 tháng 4. Ngược lại, nếu tốc độ chậm lại 10:20 phút mỗi block thì ngày diễn ra halcing sẽ là ngày 26 tháng 4. Phạm vi ngày dự đoán này tạo tiền đề cho một sự kiện có ý nghĩa quan trọng đối với động lực thị trường của Bitcoin.

Tuy nhiên, vẫn cần thêm dữ liệu để thiết lập mô hình nhất quán từ 3 đợt halving trước đó và xem xét các yếu tố bên ngoài như các biện pháp thanh khoản toàn cầu.

3 đợt halving trước đó của Bitcoin

Cho đến nay, mới chỉ có ba sự kiện halving được ghi nhận trong lịch sử Bitcoin, bằng chứng thực tế về cách thị trường phản ứng với những cột mốc này là vẫn còn hạn chế.Đặc biệt, thách thức trong việc đánh giá tầm quan trọng của những sự kiện là rất khó để giải quyết bản chất đặc trưng của halving từ các yếu tố ngoại sinh như thanh khoản toàn cầu, lãi suất và di chuyển trong chỉ số USD đa phương. Ví dụ, các đợt Bitcoin halving trước đây đã xảy ra cùng với một số diễn biến tài chính và tiền tệ lịch sử quan trọng.

- Năm 2012, Fed Mỹ bắt đầu mua chứng khoán đảm bảo bằng thế chấp và trái phiếu kho bạc dài hạn như một phần của QE3.

- Vào năm 2016, Brexit có thể đã gây ra những lo ngại về tài chính ở Anh và Châu Âu và tạo ra chất xúc tác cho việc mua Bitcoin.

- Năm 2020, các ngân hàng trung ương và chính phủ toàn cầu đã ứng phó với đại dịch COVID-19 bằng các mức kích thích chưa từng có, khiến thanh khoản tăng mạnh.

Thanh khoản toàn cầu đạt đỉnh

Thanh khoản thấp hơn đã được quan sát thấy trên tất cả các loại tài sản trong những tuần gần đây, một phần do lượng nắm giữ trên bảng cân đối kế toán của ngân hàng trung ương toàn cầu giảm 3,5% trong hai tháng qua.Trong số Cục Dự trữ Liên bang Hoa Kỳ (Fed), Ngân hàng Trung ương Châu Âu (ECB), Ngân hàng Nhân dân Trung Quốc, Ngân hàng Nhật Bản, Ngân hàng Canada và Ngân hàng Anh, các điều kiện thắt chặt đã làm giảm thước đo thanh khoản toàn cầu rộng rãi này xuống còn 29,2 nghìn tỷ USD tính đến cuối tháng 5.

Hãy nhớ lại rằng thanh khoản toàn cầu đạt đỉnh vào giữa tháng 2 năm 2022 gần 33,1 nghìn tỷ USD, giảm 3,8 nghìn tỷ USD cho đến cuối năm 2022 và sau đó tăng lên trong Quý 1 năm 2023. (Xem biểu đồ 1)

Hiệu suất của tiền điện tử đã theo dõi các chuyển động của thanh khoản toàn cầu chặt chẽ hơn sau các sự kiện giảm đòn bẩy diễn ra trong không gian này từ tháng 5 đến tháng 6 năm 2022. Trên thực tế, sự khác biệt tương đối giữa sự cạn kiệt thanh khoản của ngân hàng trung ương toàn cầu và việc giảm vốn hóa thị trường tiền điện tử xung quanh thời điểm đó cho thấy rằng những sự kiện mang phong cách riêng đó có tác động khoảng 724 tỷ USD đối với tài sản. Hiện tại, tổng vốn hóa thị trường tiền điện tử hiện chiếm 3,6% thước đo thanh khoản toàn cầu, ngang bằng với mức trung bình từ đầu năm đến nay.

Biểu đồ 1: Theo dõi vốn hóa thị trường tiền điện tử so với thanh khoản ngân hàng trung ương toàn cầu. Nguồn: Bloomberg, TradingView và Coinbase

Một phần lý do khiến thanh khoản toàn cầu tăng trong Quý 1 năm 2023 là do số dư Tài khoản Tổng hợp Kho bạc Hoa Kỳ (TGA) giảm xuống. Điều đó bắt đầu vào khoảng cuối tháng 1 sau khi chính phủ Mỹ vượt trần nợ – buộc nước này phải dựa vào TGA để thanh toán các chi phí mà không phát hành nợ mới. Do đó, điều đó đã hỗ trợ nhiều loại tài sản, bao gồm cả tiền điện tử. Với một thỏa thuận tài chính đã được thống nhất vào đầu tháng 6 để giải quyết trần nợ, câu hỏi bây giờ là liệu chúng ta có thể thấy thanh khoản thị trường cạn kiệt và thị trường bị ảnh hưởng khi Bộ Ngân khố xây dựng lại TGA hay không.

Để bổ sung số dư chưa kết sổ (standing balance) của mình, chính phủ có thể sẽ cần phát hành 700 tỷ USD bên cạnh việc xử lý khoản nợ hiện tại, nâng tác động thanh khoản tiềm tàng lên hơn 1 nghìn tỷ USD một chút trong sáu tháng tới. Ước tính rằng điều đó có khả năng gây ra tổn thất ròng lên tới 18-20% cho tài sản tiền điện tử. Tuy nhiên, tác động của thị trường cuối cùng phụ thuộc vào việc ai sẽ tiếp nhận khoản nợ mới phát hành.

Ví dụ: nếu các ngân hàng Hoa Kỳ mua các tín phiếu kho bạc ngắn hạn này, điều đó sẽ làm cạn kiệt dự trữ ngân hàng, giảm tính thanh khoản và củng cố đồng USD – làm tổn hại đến tiền điện tử với tư cách là đồng tiền định giá (price currency). Mặt khác, nếu các quỹ thị trường tiền tệ tham gia, dòng tiền từ cơ sở repo đảo ngược (RRP) của họ với Fed đến Kho bạc sẽ được mô tả là chuyển khoản nợ trên bảng cân đối kế toán có ảnh hưởng hạn chế đến USD.

Tất nhiên, thực tế là không có khả năng xảy ra tình huống “*either-or” và có thể có những người mua tiềm năng khác như hộ gia đình và kho bạc doanh nghiệp cũng có thể làm giảm tính thanh khoản sẵn có của thị trường bằng cách mua trái phiếu Kho bạc thay cho các tài sản rủi ro hơn.

*Either-or: dùng để chỉ một tình huống trong đó có sự lựa chọn giữa hai kế hoạch hành động khác nhau, nhưng cả hai đều không thể thực hiện được.

Nhưng từ tháng 3 đến tháng 5, tổng dự trữ ngân hàng của Fed đã ổn định ở mức cao hơn bất chấp sự sụt giảm trong tiền gửi ngân hàng thương mại (có nghĩa là tỷ lệ dự trữ ngân hàng cao hơn), những người kiếm được nhiều tiền hơn những gì họ có thể kiếm được từ lợi suất tín phiếu kho bạc. Điều đó khiến các quỹ thị trường tiền tệ trở thành người mua tiềm năng lớn nhất, cho thấy tác động thực tế của USD và do đó tác động đến hành vi giá tiền điện tử có thể bị hạn chế.

Giảm hiệu ứng thanh khoản

Nếu chúng ta loại bỏ ảnh hưởng của xu hướng thanh khoản toàn cầu khỏi hành vi giá của Bitcoin, nó sẽ tiết lộ một câu chuyện hấp dẫn về cách Bitcoin đã hoạt động trong các chế độ kinh tế khác nhau. Mô hình hồi quy tuyến tính đa biến dựa trên khung thời gian 6 tháng luân phiên, phù hợp với những thay đổi hàng ngày về thanh khoản, lãi suất và chỉ số USD đa phương trên toàn cầu. Sau đó, trích xuất phần dư (residual) giữa giá giao ngay Bitcoin được quan sát và các giá trị phù hợp với mô hình để xác định xem liệu có bất kỳ mô hình rõ ràng nào trong chuỗi “không có xu hướng” hay không.Phân tích nhân tố cho thấy rằng Bitcoin hoạt động kém hơn đáng ngạc nhiên so với mô hình vào năm ngoái, với sai lệch lớn nhất xảy ra vào cuối tháng 6 – trong bối cảnh lo ngại về tình trạng mất khả năng thanh toán đối với các tổ chức như Celsius, Three Arrows Capital (3AC) và Voyager. Kể từ đó, Bitcoin đã vượt trội so với mô hình từ đầu năm đến nay, một phần phản ánh (1) mức chênh lệch tương đối của nó so với giá trị ước tính cũng như (2) kỹ thuật từ phía cung được cải thiện và (3) nhu cầu về tài sản “lưu trữ giá trị” như một giải pháp thay thế cho những điểm thất bại đã được chứng kiến trong hệ thống tài chính hiện tại vào đầu năm nay. (Xem biểu đồ 3)

Biểu đồ 3: Hồi quy cuộn (Rolling regression) thanh khoản toàn cầu, lãi suất 2 năm của Mỹ và DXY so với bitcoin. Nguồn: Bloomberg và Coinbase.

Nhìn xa hơn, phân tích này cũng hữu ích trong việc giải quyết tác động của tính thanh khoản từ các sự kiện giảm một nửa phần thưởng block Bitcoin, thường trùng với các đợt mua trái phiếu ngân hàng trung ương lớn. Bitcoin halving xảy ra khoảng bốn năm một lần (hay chính xác hơn là cứ sau 210.000 block) như một cách để quản lý nguồn cung Bitcoin mới đang lưu hành, đặc biệt là bằng cách giảm một nửa phần thưởng block. Đợt halving tiếp theo dự kiến vào tháng 4 năm 2024 khi phần thưởng block sẽ giảm từ 6,25 BTC xuống còn 3,125 BTC mỗi block.

Đợt Bitcoin halving đầu tiên xảy ra vào ngày 28 tháng 11 năm 2012, sau khi Fed triển khai QE3 (tháng 9 năm 2012), vòng nới lỏng định lượng thứ ba. Không giống như các vòng trước, QE3 liên quan đến việc mua chứng khoán được thế chấp và trái phiếu Kho bạc có thời hạn dài hơn. Cùng thời gian đó (tháng 8 năm 2012), ECB đã khởi xướng chương trình “Giao dịch tiền tệ hoàn toàn” nhằm ứng phó với những khó khăn tài chính do cuộc khủng hoảng nợ châu Âu gây ra, vốn đã diễn ra từ cuối năm 2009.

Nếu kiểm tra hành vi của Bitcoin sáu tháng trước và sáu tháng sau đợt halving đầu tiên (so với mô hình) có thể nhận thấy rằng tác động của việc tăng thanh khoản đó ít có tác dụng. Nhưng phần dư của mô hình cũng không phản ánh tác động đáng kể từ halving, điều này có thể là do (1) sự kém hiệu quả của thị trường này vào thời điểm đó và/hoặc (2) sự không chắc chắn về tác động của halving đối với thị trường. Mặc dù giá Bitcoin đã tăng vào cuối năm 2012 nhưng chúng chỉ bắt đầu tăng giá một cách nghiêm túc vào đầu năm 2013 sau khi cuộc khủng hoảng trần nợ của Mỹ bắt đầu vào tháng 1 năm đó leo thang thành việc cắt giảm ngân sách vào tháng 3. Tại thời điểm đó, giá Bitcoin phản ánh tốt hơn giá trị của nó như một hàng rào chống lại sự bất ổn tài chính. (Xem biểu đồ 4)

Sự kiện Bitcoin halving lần thứ hai xảy ra vào ngày 9 tháng 7 năm 2016, ngay sau cuộc trưng cầu dân ý về Brexit (23 tháng 6 năm 2016) khiến Ngân hàng Trung ương Anh phải tiếp tục chương trình mua trái phiếu của mình. Mặc dù bản thân sự kiện thiên nga đen đó có thể không mở ra được thanh khoản đáng kể, nhưng có thể giá Bitcoin đã tăng lên trước những thay đổi kinh tế và biến động mà nó đại diện. Brexit cũng diễn ra sau quyết định của ECB nhiều tháng trước đó về việc gia hạn Chương trình mua tài sản mở rộng (EAPP), được khởi xướng vào tháng 3 năm 2015 và dự kiến kết thúc vào năm 2016.

Nếu loại bỏ tác động của tính thanh khoản lên giá Bitcoin, thì phần dư trong mô hình vẫn phản ánh mức tăng đáng chú ý trong tháng trước và sau đợt Bitcoin halving lần thứ hai. Lưu ý rằng không giống như đợt halving đầu tiên, đợt halving thứ 2 này vừa được thông báo rõ ràng vừa rất được mong đợi, điều này có thể đã ảnh hưởng đến phản ứng của thị trường. Mặc dù có thể các nguyên tắc cơ bản của bitcoin đã góp phần tạo nên sức mạnh của nó tại thời điểm này do các sự kiện toàn cầu, nhưng chúng tôi nghĩ rất có thể việc halving đã có tác động nào đó đến hiệu suất bằng cách tăng cường sự khan hiếm trong tương lai của bitcoin.

Đợt halving thứ ba xảy ra vào ngày 11 tháng 5 năm 2020, sau các biện pháp đặc biệt được thực hiện trên toàn cầu giữa các ngân hàng trung ương và chính phủ để đối phó với đại dịch COVID-19. Vào cuối tháng 3 năm 2020, Fed đã bắt đầu mua trái phiếu mở và quy mô lớn (QE Infinity) để hỗ trợ ổn định thị trường tài chính, trong khi chính phủ Hoa Kỳ ban hành gói kích thích tài chính được gọi là Đạo luật CARES. Đồng thời, ECB đã mua trái phiếu như một phần của Chương trình mua khẩn cấp do đại dịch (Liên minh châu Âu cũng đưa ra kế hoạch phục hồi EU thế hệ tiếp theo – bao gồm quỹ phục hồi trị giá 750 tỷ euro – nhưng chỉ trong tháng 7 năm 2020).

Từ tháng 3 đến đầu tháng 5 năm 2020, Bitcoin đã phục hồi được những tổn thất mà nó phải gánh chịu khi đại dịch bắt đầu. Điều đó được phản ánh qua số dư âm ròng giảm dần, gợi ý rằng sự thoái lui hầu như chỉ do sự gia tăng tính thanh khoản tại thời điểm đó. Sau đó, số dư đó tăng vọt hai tuần trước đợt halving thứ ba, cho thấy sự kiện này đã có tác động đáng kể đến hành động giá của Bitcoin và có thể giải thích sự khác biệt giữa giá trị được quan sát so với giá trị mô hình.

Tóm lại, đợt halving tiếp theo của Bitcoin dự kiến diễn ra vào quý 2 năm 2024 có thể có tác động tích cực đến hiệu suất của đồng tiền điện tử lớn nhất thế giới. Tuy nhiên, bằng chứng hỗ trợ còn hạn chế khiến mối quan hệ này vẫn mang tính suy đoán. Chỉ với ba sự kiện halving trong lịch sử, chúng ta vẫn chưa thấy một mô hình rõ ràng nào xuất hiện đầy đủ, đặc biệt khi các sự kiện trước đó bị ảnh hưởng bởi các yếu tố như các biện pháp thanh khoản toàn cầu.